Acadlore takes over the publication of JAFAS from 2023 Vol. 9, No. 4. The preceding volumes were published under a CC BY license by the previous owner, and displayed here as agreed between Acadlore and the owner.

An Empirical Investigation of the Relationship between Bitcoin and Developed and Developing Country Stock Markets

Abstract:

Purpose: This study aims to investigate the causal relationships between Bitcoin prices and developed and developing country stock markets.

Design/methodology/approach: In the analysis part of the study, the causality test developed by Hacker and Hatemi (2006) was used to identify the causality relationship between Bitcoin and developed and developing country stock markets. Findings: As a result of the analysis, a two-way causality was found between BTC and DJI, among the developed country stock markets. On the other hand, there was a causality relationship from FCHI to BTC, while there was no causality from BTC to FCHI. There was a causality relationship from BTC to N225, while there was no causality from N225 to BTC. Finally, no causality relationship was found between DAX and BTC. Looking at the developing country stock markets, however, there was no causality relationship from BIST to BTC, there was a causality relationship from BTC to BIST. There was no causality relationship from BVSP to BTC, but there was a causality relationship from BTC to BVSP. There was no causality from MOEX to BTC, but there was a causality relationship from BTC to MOEX. There was no causality from BSE to BTC, but it was found that there was a causality relationship from BTC to BSE. As can be seen from the results, it is seen that Bitcoin prices are the cause of the stock markets of developing countries. It has been determined that Bitcoin historical values are effective on BIST, BOVESPA, MOEX Russia and BSE Sensex 30. The findings of the study were discussed in the results section. Originality/value: It is of great importance for investors to follow the developments in the stock market indices subject to researchsimultaneouslywiththeBitcoinprices.Itisimportant that investors who will invest in these markets do not ignore the relationship between these markets in portfolio diversification.

1. Giriş

2008 yılında meydana gelen finansal krizde mevcut finansal sistemin zayıf noktaları ve eksiklikleri ortaya çıkmış ve birçok ülkenin para biriminde değer kaybı yaşanmıştır. Bu gelişmelerin ardından merkezi bir otoriteye bağlı olmayan, bankalara ve mevcut finansal sisteme bir alternatif olarak sanal paralar çözüm olarak görülmeye başlanmıştır. Bunlar arasında en çok dikkat çeken sanal para Bitcoin’dir. Bitcoin’e alternatif olarak farklı isim ve işlevlerde üretilen kripto paralara “altcoin” (Alternatif Coin) denilmektedir. Günümüzde piyasada 4.000’den fazla altcoin bulunmakta olup bu sayı sürekli olarak artış göstermektedir (Çarkacıoğlu, 2016: 54-55). Bu sanal paraların ilk ortaya çıkış ve yaygınlaşmasının ana nedeninin merkezi otorite düzenlemesine ve denetlemesine karşı yapılan bir uygulama olduğu düşünülmektedir.

Bitcoin ’den ilk olarak 2008 yılında “SatoshiNakamoto” olarak bilinen bir kişi veya bir grup tarafından “Peer topeerelectroniccashsystem” (kişiden kişiye nakit ödeme sistemi) olarak yayımlanan makalede bahsedilmektedir. Ocak 2009 yılında ise ilk Bitcoin oluşturulmuştur (Guegan, 2018: 1). Bitcoin her ne kadar dijital para olarak görülse de aslında arkasında kriptografi (Şifreleme bilimi) bulunmaktadır. Kripto para birimleri, algoritmaları, yazılımları ve donanımları dikkate alındığında matematik ve bilişim teknolojilerinin inceleme alanının konusu olmaktadır. Ancak para birimi özelliği göstermesi nedeniyle iktisat biliminin de alanına girmektedir.

Bitcoin, blok zinciri teknolojisine dayanan bir kripto para olup yaklaşık 12 yıldır popülaritesi ve kullanım alanı sürekli artmaktadır (Dizkırıcı ve Gökgöz, 2018: 93). Bitcoin, herhangi bir gerçek para birimine bağlı olmayıp değeri arz ve talebe göre değişim göstermektedir (Yüksel, 2015: 199). Biotcoin’i geleneksel paralardan ayıran en önemli özellik yasal düzenlemeye tabi olmaması ve merkezi bir otorite tarafından kontrol edilememesidir (Wandhöfer, 2017: 248). Bitcoin; kripto paralar içerisinde en popüler, en çok işlem gören, en yüksek hacimli ve en çok kullanıcı sayısına sahip olanıdır (Adana Karaağaç ve Altınırmak, 2018: 127). Bitcoin, birçok ülkede işlem amaçlı ve yatırım amaçlı olarak kullanılmaya başlanmıştır. Bitcoin’e talep her geçen gün daha da artmakta olup diğer kripto para birimleri arasında öne çıktığı görülmektedir.

Tamamen dijital olup herhangi bir fiziki temasa ihtiyaç duymayan Bitcoin’in işlem maliyetlerinin düşük olması, komisyon oranlarındaki düşüklük, küresel ölçekte kullanılabilmesi ve küresel pazara erişim kolaylığı; sistemin sahip olduğu kriptolama sayesinde tüm işlemlerin güvenli olması, finansal özgürlük ve işlemlerin anonim (takma isimle) yapılmasına olanak sağlaması popülaritesinin gün geçtikçe artmasına neden olmaktadır (Çarkacıoğlu, 2016: 11-12; 16).

Bitcoin, virgülden sonra 8 basamağa kadar bölünebilmektedir ve 0,00000001 Bitcoin'lik bir işlem yapılabilmektedir. En küçük Bitcoin birimine “Satoshi” denilmektedir. 100 Milyon Satoshi 1 Bitcoin (BTC) olarak hesaplanmaktadır (Dilek, 2018: 14). Bitcoin işleyiş olarak Dolar, Euro, Sterlin, Yen gibi bir para birimi olarak değerlendirilebilir; herhangi bir para birimi karşılığında alımı ve satımı gerçekleştirilebilmekte, Bitcoin kabul eden kurum ve kuruluşlarda karşılığında ürün ve hizmet alım-satımına imkan vermektedir (Can Kuş Khalilov ve diğ., 2017).

Günümüzde birçok özellik ve işlev bakımından birbirlerinden farklılaşmış olan altcoinler’den hiçbiri şu an için Bitcoin kadar kabul görmüş değildir. Bitcoin'in yaygınlaşıp fiyat hareketliliğindeki volatilite azaldığında altcoin'lerin spekülatif olarak kullanılması mümkün olacaktır. Diğer taraftan altcoinlerinpopülaritesinin artmaya başlamasının asıl nedeni, Bitcoin'in arkasında bir devlet olmaksızın çalışmasıdır. Otomatik altcoin oluşturan internet siteleri bulunduğu gibi çok kısa sürelerde altcoin oluşturan internet siteleri de bulunmaktadır (Çarkacıoğlu, 2016: 54-55).

Şubat 2021 tarihi itibarıylakripto para piyasasında değer olarak en yüksek 5 kripto para sırasıyla Bitcoin, Ethereum, Tether, Ripple ve Cardano ’dur. Tabloda görüldüğü üzere, Bitcoin’in piyasa fiyatı diğer kripto paralara göre oldukça yüksektir. Bunun yanında Bitcoin’in yaklaşık 900 milyar USD ile tek başına listedeki diğer takipçilerinin toplamından daha fazla piyasa değerine sahip olduğu görülmektedir.

No | Kripto Para Birimi | Sembol | Güncel Değer (USD) | Piyasaki Arz | Piyasa Değeri (USD) |

1 | Bitcoin | BTC | 47.371 | 18.630.000 | 882.521.730.000,00 |

2 | Ethereum | ETH | 1.841 | 114.670.000 | 211.107.470.000,00 |

3 | Tether | USDT | 1,0016 | 32.010.000.000 | 32.061.216.000,00 |

4 | Ripple | XRP | 0,60892 | 45.400.000.000 | 27.644.968.000,00 |

5 | Cardano | ADA | 0,924877 | 3.111.000.000 | 2.877.292.347,00 |

Günümüzde özellikle gelişmiş ülkelerde kâğıt para kullanımı giderek azalmakta ve sanal paraların kullanım alanı yaygınlaşmaktadır. Bu bağlamda kripto paraların önemi gün geçtikçe daha da artmakta olup Bitcoin ile ilgili olarak bu tür detaylı bir çalışmanın yararlı olabileceği düşünülmektedir. Dolayısıyla bu çalışmanın amacı kripto paralardan en yüksek piyasa değerine sahip Bitcoin ile gelişmiş ve gelişmekte olan ülke borsaları arasındaki ilişkiyi ortaya koymaktır. Çalışmanın giriş bölümünde Bitcoin ve çalışma hakkında temel bilgiler ortaya konulmuş, Literatür taramasında Bitcoin ve kripto paralara ilişkin son zamanlarda yapılmış bazı önemi çalışmalar irdelenmiş; Ekonometrik Analiz bölümünde çalışmada kullanılan veriler, araştırmanın yöntemi, analiz ve bulguları incelenmiş ve sonuç ve öneriler bölümünde ise araştırmada elde edilen sonuç ve tartışmaya yer verilmiştir.

Çalışmanın kripto para sürecini, Bitcoin fiyatları ile gelişmiş ülke borsaları ve gelişmekte olan ülke borsaları arasındaki nedensellik ilişkisini incelemesi açısından literatüre katkı sağlayacağı düşünülmektedir.

2. Literatür Taraması

Bitcoin ve kripto para birimlerini konu alan çalışmalar özetlenmiştir. Literatürdeki çalışmalar incelendiğinde genellikle Bitcoin’in gelişimi, Bitcoin muhasebesi ve Bitcoin ile finansal göstergeler arasındaki ilişkinin incelendiği çalışmaların yoğunlukta olduğu, Bitcoin fiyatları ve gelişmiş ülke borsaları ile gelişmekte olan ülke borsaları arasındaki ilişkiyi inceleyen çalışmaların ise sınırlı sayıda olduğu görülmektedir. Bu nedenle çalışmanın literatüre katkısı olacağı düşünülmektedir.

Kanat ve Öğet 2018 yılında yapmış oldukları çalışmada, Bitcoin ile Türkiye ve G7 borsaları arasındaki uzun ve kısa dönemli ilişkiyi incelemişlerdir. Çalışmanın analizini Bitcoin fiyatlarının dalgalanmaya başladığı 2013 ile 2018 yılları arasındaki verileri kullanarak Eşbütünleşme analizi ve Granger nedensellik analizleri yardımıyla gerçekleştirmişlerdir. Kanat ve Öğüt çalışmanın sonucunda, Bitcoin ile diğer ülke borsaları arasında herhangi bir uzun dönemli denge ilişkisinden söz edilemeyeceği, kısa dönemde İngiltere borsasının (FTSE) Bitcoin’in nedeni olduğu sonucuna ulaşılmıştır.

Soyaslan 2020 yılında, Bitcoin fiyatları ile BİST 100, BİST Banka ve BİST Teknoloji Endeksi arasındaki kısa ve uzun dönem ilişkiyi incelemiştir. Çalışmanın analizinde Nisan 2011 ile Şubat 2020 yılları arasındaki Bitcoin, BİST 100, BİST Banka ve BİST Teknoloji endeksi günlük verileri kullanılmıştır. Soyaslan çalışmasında uzun dönemde Bitcoin fiyatı ile BİST 100 endeksi arasında %5 anlamlılık düzeyinde denge ilişkisine sahipken BİST Banka ve BİST Teknoloji endeksi ile bir ilişkiye rastlanılmadığı sonucuna ulaşmıştır. Ayrıca kısa dönemde

%5 anlamlılık seviyesinde değerlendirildiğinde Bitcoin fiyatı ile BİST 100, BİST Banka ve BİST Teknoloji endeksleri arasında herhangi bir nedensellik ilişkisinin olmadığı gözlemlenmiştir.

Çütcü ve Kılıç 2018 yılında yapmış oldukları çalışmada, Bitcoin fiyatları ile Dolar kuru arasındaki ilişkiyi incelemişlerdir. Çalışmanın analizinde Kasım 2013 - Mart 2018 dönemlerini kapsayan haftalık veriler ile yapısal kırılmalı testler kullanılarak Dolar kuru ile Bitcoin fiyatları arasındaki ilişki incelenmiştir. Çalışmanın sonucunda, değişkenler arasında yapısal kırılmalarla birlikte uzun dönemli bir ilişki olduğu sonucuna ulaşılmış olup ayrıca Dolar kurundan Bitcoin fiyatlarına doğru %1 anlamlılık düzeyinde nedensellik ilişkisi olduğu sonucuna ulaşılmıştır.

Şahin2020,BitcoinfiyatınaetkiedenfaktörlerdenAltın,Dolarkuru,FinansalBaskıEndeksi ve Jeopolitik Risk Endeksinin Ocak 2012 ile Kasım 2019 yılları arasında aylık veriler kullanılarak Çok Değişkenli Uyarlanabilir Regresyon Uzanımları-MARS yöntemi ile analiz edilmiştir. Şahin yapmış olduğu çalışma sonucunda, kullanılan tüm bağımsız değişkenlerin belirli şartlar altında Bitcoin fiyatına etki edebileceği sonucunaulaşmıştır.

Güleç, vd. 2018 yılında yapmış oldukları çalışmada, Bitcoin ile Finansal Göstergeler Arasındaki İlişkiyi incelemişlerdir. Çalışmanın analizini Mart 2013 ile Mayıs 2018 yılları arasındaki aylık verileri kullanarak Johansen Eşbütünleşme ve Granger nedensellik analizleri yardımıyla gerçekleştirmişlerdir. Çalışmanın sonucunda Bitcoin fiyatlarının yükseliş trendinde ve yüksek bir volatiliteye sahip olduğu görülmüştür. Granger nedensellik testi ile diğer analiz sonuçlarına göre Faiz değişkeni ile Bitcoin fiyatları arasında istatistiksel olarak anlamlı bir ilişkinin olduğu sonucuna varılmıştır.

Atik vd. 2015 yılında, Bitcoin ve Döviz Kurları Üzerine Etkilerini incelemişlerdir. Çalışmada çapraz döviz kuru olarak; Euro, Sterlin, Yen, Kanada Doları ve Avustralya Doları ile İsviçre Frank’ı seçilmiştir. Döviz kurları ile Bitcoin arasındaki ilişki Granger Nedensellik Testi yardımıyla incelenmiştir. Atik vd. çalışma sonucunda Japon Yeni’nden Bitcoin’e doğru bir nedensellik ilişkisi gözlemlemişlerdir.

Dirican ve Canoz 2017 yılında, “Bitcoin Fiyatları ile Dünyadaki Başlıca Borsa Endeksleri Arasındaki Eşbütünleşme İlişkisi: ARDL Modeli Yaklaşımı ile Analiz” başlıklı çalışmada ARDL sınır testi yöntemini kullanarak Bitcoin ve bazı borsa endeksleri arasındaki ilişkiyi incelemişlerdir. Çalışmada Bist100, ChinaA50, Dow30, Ftse100, Nasdaq100, Nikkei225 ve S&P500 Endeksleri seçilmiştir. Dirican ve Canoz yaptıkları çalışmanın sonucunda, ABD ve Çin Borsa endeksleri ile Bitcoin arasında uzun dönemli bir ilişkinin olduğu sonucuna ulaşmışlardır.

Tuncel ve Gürsoy 2020 yılında yapmış oldukları “Korku Endeksi (VIX), Bitcoin Fiyatları ve Bist100 Endeksi Arasındaki Nedensellik İlişkisi Üzerine Ampirik Bir Uygulama” başlıklı çalışmada, Ağustos 2010 - Ocak 2020 tarihleri arasında günlük Bitcoin fiyatları ile BİST100 ve VIX korku endeksi arasındaki nedensellik ilişkisini test etmişlerdir. Çalışmaları sonucunda Bitcoin fiyatının her iki değişken üzerinde anlamlı bir etkisinin olmadığı, VIX endeksinden BİST100 endeksine doğru tek yönlü bir nedensellik etkisinin olduğunu tespit etmişlerdir.

Avşarlıgil 2020 yılında yapmış olduğu “Covid-19 Salgınının Bitcoin ve Diğer Finansal Piyasalar ile İlişkisi Üzerine Bir İnceleme” başlıklı çalışmasında Covid-19 olarak tanımlanan virüsün ortaya çıkmasından sonra finansal piyasalarda yaşanan kırılma ve değişiklikleri incelemiştir. Çalışmada salgın öncesi ve sonrası karşılaştırılmış olup Salgın öncesi dönemde yapılan eş bütünleşme analizinde West Texas Ham Petrol fiyatı (WTI), Bitcoin (BTC) ve EUR/USD paritesi (EUR) değişkenlerinin aralarında eş bütünleşme ilişkisi olmadığı görülürken salgın sonrası dönemde üç değişken arasında anlamlı bir eş bütünleşme hareketi olduğu gözlemlenmiştir. Salgın öncesi ve sonrası seriler açısından ortalamaların önemli ölçüde değiştiği ve WTI’daki değişimin BTC’de değişimin bir nedeni olduğu, bunun yanı sıra EUR’daki değişiminde WTI fiyatının da bir değişikliğe neden olduğu tespit edilmiştir.

3. Ekonometrik Analiz

Çalışmada analiz için, [2010.08-2021.01] dönemini içeren aylık veriler için Bitcoin fiyatları ile gelişmiş ülke borsaları ve gelişmekte olan ülke borsalarının nedensellik ilişkileri ele alınmıştır. Veriler https://tr.investing.com/indices veri bankasından elde edilmiştir. Analizler Eviews10.0 ve R kodları yardımıyla elde edilmiştir. Modelde yer alan değişkenler Tablo 2’de verilmiştir.

Değişken | Gösterimi | Açıklama |

Bitcoin ($) | BTC |

|

Dow Jones Industrial Average (DJI) | DJI | Gelişmiş Ülke Borsası (Amerika Birleşik Devletleri) |

DAX (GDAXI) | DAX | Gelişmiş Ülke Borsası (Almanya) |

CAC 40 (FCHI) | FCHI | Gelişmiş Ülke Borsası (Fransa) |

Nikkei 225 (N225) | N225 | Gelişmiş Ülke Borsası (Japonya) |

BİST 100 (XU100) | BIST | Gelişmekte Olan Ülke Borsası (Türkiye) |

Bovespa (BVSP) | BVSP | Gelişmekte Olan Ülke Borsası (Brezilya) |

MOEX Russia (IMOEX) | MOEX | Gelişmekte Olan Ülke Borsası (Rusya) |

BSE Sensex 30 (BSESN) | BSE | Gelişmekte Olan Ülke Borsası (Hindistan) |

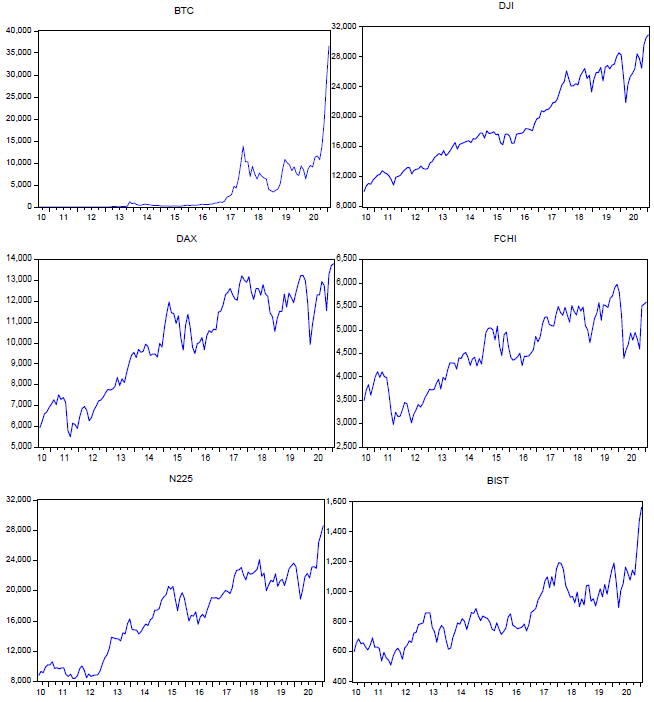

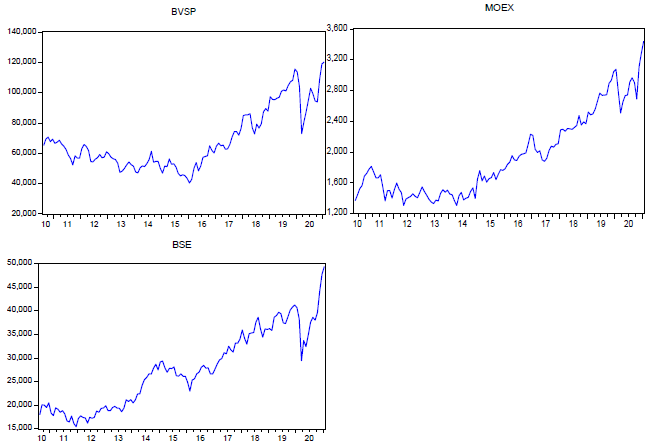

Değişkenlerin zaman içindeki seyrine yönelik grafikler aşağıdadır.

Verilere yönelik tanımsal bilgiler Tablo 3’de verilmiştir.

İstatistikler | BTC | DJI | DAX | FCHI | N225 | BIST | BVSP | MOEX | BSE |

Ortalama | 3411.624 | 19036.22 | 10068.40 | 4535.165 | 16918.70 | 850.2568 | 68442.06 | 1946.162 | 27611.22 |

Medyan | 551.4000 | 17774.88 | 10424.26 | 4507.440 | 17489.07 | 807.1300 | 62557.55 | 1774.445 | 27005.52 |

Maksimum | 36593.40 | 30962.62 | 13815.06 | 5978.060 | 28633.46 | 1565.010 | 120242.7 | 3443.230 | 49398.29 |

Minimum | 0.100000 | 10014.72 | 5502.020 | 2981.960 | 8434.610 | 512.6700 | 40406.00 | 1306.010 | 15454.92 |

Std. sapma | 5594.006 | 5532.013 | 2298.266 | 750.4545 | 5171.371 | 196.3579 | 19533.14 | 532.3227 | 8097.060 |

Asimetri | 2.873403 | 0.316280 | -0.335735 | -0.202153 | -0.221961 | 0.757753 | 0.917731 | 0.793528 | 0.368102 |

Basıklık | 14.61107 | 1.876539 | 1.846846 | 2.097690 | 1.951949 | 3.703009 | 2.810477 | 2.578779 | 2.176555 |

Durağanlık testleri için Augmented Dickey-Fuller (ADF)(1981) ve Phillips-Perron (PP)(1988) testleri uygulanmıştır. Denklem sisteminde yer alan değişkenler için ortak gecikme uzunluğunu belirlemede literatürde sıklıkla kullanılan kriterler mevcuttur. Bu kriterler, Final PredictionError (FPE), Hannan-Quinn (HQ), Schwarz (SW), LikelihoodRatio (LR) ve Akaike Information Criteria (AIC) şeklindedir. Bu kriterlere göre gecikme uzunluğu belirlenmiştir. Nedensellik ilişkisinin araştırılması için Hacker ve Hatemi (2006) Bootstrap Nedensellik analizi yapılmıştır.

İlk aşamada veriler için durağanlık testleri analiz edilmiştir. Her bir test için “sabit” ve “sabit+trend” seçenekleri kullanılmıştır. Mevsimselliğin giderilmesi amaçlı değişkenlere Eviews10.0 sürümü içinde yer alan Census X12 filtresi uygulanmıştır.

Değişkenler | ADF | PP | ||

Sabit | Sabit+trend | Sabit | Sabit+trend | |

BTC | -1.251(0.127) | -1.560(0.138) | -1.223(0.133) | -1.367(0.155) |

DJI | -1.078(0.182) | -1.224(0.180) | -1.314(0.176) | -1.485(0.182) |

DAX | -1.317(0.156) | -1.415(0.162) | -1.521(0.160) | -1.740(0.193) |

FCHI | -0.995(0.149) | -1.116(0.153) | -1.136(0.153) | -1.210(0.166) |

N225 | -1.846(0.241) | -1.915(0.258) | -1.774(0.231) | -1.884(0.249) |

BIST | -1.553(0.190) | -1.640(0.211) | -1.813(0.206) | -1.911(0.231) |

BVSP | -2.015(0.234) | -2.185(0.253) | -2.128(0.211) | -2.348(0.235) |

MOEX | -1.904(0.152) | -2.113(0.163) | -2.062(0.161) | -2.365(0.184) |

BSE | -0.967 (0.241) | -1.447(0.214) | -1.229(0.263) | -1.605(0.295) |

∆BTC | -7.553(0.000)* | -8.013(0.008)* | -7.983(0.005)* | -8.204(0.009)* |

∆DJI | -8.226(0.012)* | -9.114(0.016)* | -8.665(0.011)* | -9.119(0.000)* |

∆DAX | -8.261(0.005)* | -8.805 (0.004)* | -9.113(0.002)* | -9.316(0.001)* |

∆FCHI | -7.905(0.025)* | -8.251(0.019)* | -8.205(0.004)* | -9.704(0.014)* |

∆N225 | -8.224(0.009)* | -8.670(0.000)* | -9.153(0.013)* | -9.566(0.004)* |

∆BIST | -8.465(0.000)* | -8.773(0.007)* | -8.670(0.000)* | -9.214(0.003)* |

∆BVSP | -9.011(0.000)* | -9.314(0.000)* | -9.145(0.007)* | -9.306(0.002)* |

∆MOEX | -8.466(0.000)* | -9.082(0.000)* | -9.038(0.000)* | -9.871(0.000)* |

∆BSE | -9.125(0.000)* | -9.554(0.001)* | -9.506(0.000)* | -10.033(0.000)* |

Tablo 4’teyer alan sonuçlara göre, değişkenlerin tümü birim köke sahiptir. Değişkenler birinci mertebe fark için durağan çıkmıştır, I(1) seviyesinde durağanlık vardır.

Hacker-Hatemi (2006) nedensellik testi ise Toda-Yamamoto (TY) (1995) nedensellik testinde hesaplanan test istatistiği ile karşılaştırılan tablo kritik değerinin bootstrap simülasyonu ile elde edilmiş halidir. Ayrıca, Hacker-Hatemi (2006), Toda-Yamamoto (1995) veya Dolado-Lütkepohl (1996) VAR modellerinin tahmininde optimal gecikme uzunluğunun en iyi HQ ve SIC bilgi kriterleri ile belirlenebileceğini, iki kriterin bazı durumlarda farklı gecikme uzunluğu belirtmesinden ötürü iki bilgi kriterini birlikte analiz eden Hatemi-J (2003) (HJC) bilgi kriteri ile optimal gecikme uzunluğunun belirlenmesi gerektiğini ifade etmişlerdir. HJC bilgi kriterinin formülasyonu denklem (1)’de gösterilmektedir.

$|\widehat{\Omega}|, j$ gecikme uzunluğu ile tahmin edilen VAR modelinin hata terimlerinin varyans-kovaryans matrisini, n modeldeki denklem sayısını, T gözlem sayısını belirtmektedir. Optimal gecikme uzunluğu belirlendikten sonra sıfır hipotezinin analizi için gerçekleştirilecek TY-VAR analizi (j+dmax) denklemi Y=𝐷̂Z+𝛿̂ şeklinde ifade edilirse;

$\mathrm{Y}=\left(\mathrm{y}_1, \mathrm{y}_2, \mathrm{y}_3 \ldots, \mathrm{y}_{\mathrm{T}}\right)(\mathrm{nxT})$ matrisi, $\widehat{\mathrm{D}}=\left(\hat{\alpha}, \widehat{\mathrm{A}}_1, \widehat{\mathrm{A}}_2, \widehat{\mathrm{A}}_{\mathrm{j}}, \ldots \ldots, \widehat{\mathrm{A}}_{\mathrm{j}+\mathrm{dmax}}\right)\left(\mathrm{nx}\left(1+\mathrm{n}\left(\mathrm{j}+\mathrm{d}_{\text {max }}\right)\right)\right.$

matrisi:

$\begin{gathered}Z=\left(Z_0, Z_1, Z_2 \ldots \ldots, Z_{T-1}\right)((1+n(j+d \max ) \times T) \text { matrisi. } \delta=\left(\hat{u}_1, \hat{u}_2, \hat{u}_3 \ldots, \hat{U}_T\right)(n x T) \text { matrisidir. }\end{gathered}$

Kisitsız regresyonun hata terimleri $(\mathrm{nxT}) \hat{\delta}_U$ matrisi tahmin edilir. $\mathrm{S}_{\mathrm{u}}=\hat{\delta}_{\mathrm{U}}^{\prime} \hat{\delta}_{\mathrm{U}} / \mathrm{T}$ şeklinde hesaplanır. $\beta=\operatorname{vec}\left(\alpha, A_1, \ldots, A_j, O_{\text {nxndmax }}\right), \beta=\operatorname{vec}(D)$ vec sütun-yığılma operatörünü belirtmektedir. $0_{\text {nxndmax }} \mathrm{n}$ satir, $\mathrm{n}\left(\mathrm{d}_{\max }\right)$ sütunlü sıfır matrisini göstermektedir. TodaYamamoto'nun modifiye edilmiş MWald testi denklem (3)'te belirtilmektedir.

$\otimes$ sembolü Kronecker çarpımını ve C kısıtları içeren jxn(1+n(j+dmax) boyutundaki gösterge fonksiyonu matrisini göstermektedir. C’nin her bir j satırı β katsayısının sıfıra eşit olup olmadığı kısıtlamasıyla ilişkilidir. TY-VAR analizinde Granger nedenselliğinin araştırıldığı sıfır hipotezi H0= Cβ=0 şeklinde test edilmektedir. Hacker-Hatemi (2006) TY Granger nedensellik analizinin tablo kritik değerlerini hem bootstrap simülasyonu ile daha etkin bir şekilde elde etmesi hem de modelde ARCH etkisinin var olup olmadığını Engle (1982)’nin geliştirdiği oto regresif şartlı değişen varyans (ARCH) testi ile test etmesi, nedensellik bulgularının daha etkin olmasını sağlamaktadır.

Değişkenler arasındaki nedensellik ilişkisini belirlemek için Hacker veHatemi (2006) tarafından geliştirilen nedensellik testi kullanılmıştır. Uygun gecikme uzunluğu HJC (Hatemi-J Criterion) kriteriyle belirlenen VAR modele 1 gecikme eklenmiştir. HJC kriteri tüm yöntemlerde 2 olarak tespit edilmiştir. Uygun kritik değerlere ulaşabilmek için 10.000 bootstrap simülasyonu yapılmıştır.

Sıfır hipotezi | MWALD istatistiği | Boostrap kritik değerleri | Gecikme Uzunluğu | ||

%1 | %5 | %10 | |||

DJI $\nrightarrow$ BTC | 6.99613** | 7.453 | 4.372 | 2.574 | 2 |

BTC $\nrightarrow$ DJI | 7.41017** | 7.892 | 4.675 | 2.743 | 2 |

DAX $\nrightarrow$ BTC | 1.58011 | 6.984 | 4.227 | 2.803 | 2 |

BTC $\nrightarrow$ DAX | 1.19654 | 6.453 | 4.685 | 2.445 | 2 |

FCHI $\nrightarrow$ BTC | 5.48761** | 7.372 | 4.884 | 2.614 | 2 |

BTC $\nrightarrow$ FCHI | 2.11732 | 8.032 | 4.981 | 2.486 | 2 |

N225 $\nrightarrow$ BTC | 0.98813 | 7.337 | 5.102 | 2.348 | 2 |

BTC $\nrightarrow$ N225 | 4.96658** | 8.113 | 4.762 | 2.461 | 2 |

Gelişmiş ülkeler için bakıldığında DJI ve BTC için çift yönlü nedensellik elde edilmiştir. DJI geçmiş değerleri BTC’yi etkilerken BTC’nin geçmiş değerleri de DJI üzerinde etkilidir (BTC↔DJI). Diğer yandan FCHI’dan BTC’ye doğru nedensellik ilişkisi vardır, BTC’denFCHI’ya doğru nedensellik yoktur. Böylece tek yönlü nedensellik elde edilmiştir (FCHI→BTC). Son olarak BTC’den N225’e doğru nedensellik vardır, N225’ten BTC’ye doğru nedensellik yoktur. Tek yönlü nedensellik elde edilmiştir (BTC→N225). DAX ve BTC arasında bir nedensellik ilişkisi belirlenmemiştir.

Sıfır hipotezi | MWALD istatistiği | Boostrap kritik değerleri | Gecikme uzunluğu | ||

%1 | %5 | %10 | |||

BIST $\nrightarrow$ BTC | 0.08736 | 7.842 | 4.516 | 2.314 | 2 |

BTC $\nrightarrow$ BIST | 16.7254*** | 7.755 | 4.724 | 2.483 | 2 |

BVSP $\nrightarrow$ BTC | 3.07205 | 8.461 | 4.489 | 2.497 | 2 |

BTC $\nrightarrow$ BVSP | 9.75619*** | 8.224 | 4.623 | 2.538 | 2 |

MOEX $\nrightarrow$ BTC | 1.79327 | 7.698 | 4.387 | 2.715 | 2 |

BTC $\nrightarrow$ MOEX | 10.2766*** | 8.325 | 4.558 | 2.813 | 2 |

BSE $\nrightarrow$ BTC | 1.44690 | 7.672 | 4.812 | 2.774 | 2 |

BTC $\nrightarrow$ BSE | 5.52965** | 8.335 | 4.546 | 2.618 | 2 |

Gelişmekte olan ülkeler için bakıldığında BIST’ten BTC’ye doğru nedensellik ilişkisi yoktur ama BTC’denBIST’e doğru nedensellik ilişkisi vardır. Böylece tek yönlü nedensellik elde edilmiştir (BTC→BIST). BVSP’den BTC’ye doğru nedensellik yoktur, BTC’den BVSP’ye doğru nedensellik ilişkisi vardır. Böylece tek yönlü nedensellik elde edilmiştir (BTC→BVSP). MOEX’ten BTC’ye doğru nedensellik yoktur, BTC’denMOEX’e doğru nedensellik ilişkisi vardır. Böylece tek yönlü nedensellik elde edilmiştir (BTC→MOEX). Son olarak BSE’den BTC’ye doğru nedensellik yoktur, BTC’den BSE’ye doğru nedensellik ilişkisi vardır. Böylece tek yönlü nedensellik elde edilmiştir (BTC→BSE).Görüleceği üzere gelişmekte olan borsaların BTC nedenidir, geçmiş değerleri BIST, BVSP, MOEX ve BSE üzerinde etkilidir.

4. Sonuç ve Öneriler

Bugüne kadar yapılan birçok çalışmada Bitcoin fiyatları ile borsa endeksleri arasında kısa ve uzun dönemli ilişkiler incelenmiştir. Ayrıca literatürdeki çalışmalar incelendiğinde genellikle Bitcoin ’in gelişimi, Bitcoin muhasebesi, Bitcoin ile finansal göstergeler ve döviz kurları arasındaki ilişkinin incelendiği çalışmaların yoğunlukta olduğu görülmektedir. Bu çalışmada, Bitcoin fiyatları ile gelişmiş ülke borsaları ve gelişmekte olan ülke borsalarının nedensellik ilişkisi incelenmiştir. Çalışmada kullanılan veriler uzun bir dönemi içeren aylık veriler olduğundan piyasalardaki kısa süreli dalgalanmalar araştırma sonucuna yansımamıştır. Uzun vadeli yatırım kararı alacak yatırımcılar için önemli bir sonuç ortaya koymaktadır.

Araştırmanın sonuçları gelişmiş ülkeler için incelendiğinde Bitcoin ile Dow JonesIndustrialAverage (DJI) arasında çift yönlü nedensellik elde edilmiştir. Bitcoin veya DJI endeksinin herhangi birindeki artış veya azalış diğerini aynı yönde etkilemektedir. CAC 40 (FCHI)’dan Bitcoin’e tek yönlü nedensellik ilişkisi tespit edilmiş olup Bitcoin fiyatları CAC 40 endeksindeki artış veya azalıştan etkilenmektedir. Bitcoin’den NIKKEI (N225) endeksine ise tek yönlü nedensellik elde edilmiş olup Bitcoin fiyatları NIKKEI endeksini etkilemektedir. DAX ile Bitcoin arasında ise nedensellik ilişkisi bulunamamıştır.

Çalışma sonuçlarına gelişmekte olan ülkeler için bakıldığında BIST, BOVESPA, MOEX RUSSIA ve BSE SENSEX 30’dan BTC’ye doğru nedensellik ilişkisi bulunmamakta olup Bitcoin’den BIST, BOVESPA, MOEX Russia ve BSE Sensex 30’a doğru nedensellik ilişkisi bulunmaktadır. Böylece gelişmekte olan ülke borsaları ile Bitcoin arasında tek yönlü nedensellik elde edilmiştir. Sonuçlardan görüleceği üzere Bitcoin fiyatlarının gelişmekte olan ülke borsalarının nedeni olduğu, Bitcoin geçmiş değerlerinin BIST, BOVESPA, MOEX Russia ve BSE Sensex 30 üzerinde etkili olduğu tespit edilmiştir.

Araştırma sonuçlarından gelişmiş ve gelişmekte olan ülke borsaları ile Bitcoin yatırımı yapacak yatırımcıların Bitcoin fiyatları ile eş zamanlı olarak araştırmaya konu borsa endekslerindeki gelişmeleri de takip etmeleri, portföy çeşitlendirmesinde bu piyasalar arasındaki ilişkiyi göz ardı etmemeleri önerilmektedir. Gelecekte Bitcoin ile farklı gelişmiş ve gelişmekte olan ülke borsaları arasındaki ilişkilerin incelendiği araştırmalar yapılması ve/veya başka ülke borsaları ile farklı kripto paralar araştırmaya dahil edilerek çalışmanın kapsamı genişletilebilir.

Kanat ve Öğet (2018) Bitcoin ile Türkiye ve G7 borsaları arasındaki uzun ve kısa dönemli ilişkiyi inceledikleri çalışmada Bitcoin ile diğer ülke borsaları arasında herhangi bir uzun dönemli denge ilişkisinden söz edilemeyeceğini tespit etmişlerdir. Bu çalışmanın sonuçları bahsi geçen çalışma ile farklılık arzetmektedir. Dirican ve Canoz (2017) Bitcoin ve bazı borsa endeksleri arasındaki ilişkiyi incelemişlerdir. ABD ve Çin Borsa endeksleri ile Bitcoinarasında uzun dönemli bir ilişkinin olduğu sonucuna ulaşmışlardır. Bu çalışmanın sonuçları bahsi geçen çalışma ile benzerlik taşımaktadır.