Acadlore takes over the publication of JAFAS from 2023 Vol. 9, No. 4. The preceding volumes were published under a CC BY license by the previous owner, and displayed here as agreed between Acadlore and the owner.

Vergi Usul Kanunundan Uluslararası Finansal Raporlama Standartlarına Doğru: Finansal Tabloların Yolculuğu (Form The Turkish Tax Procedure Law to IFRS’s: Journey of Financial Statements)

Abstract:

2005 yılına kadar halka açık anonim ortaklıklarda SPKn.'na göre bağımsız denetim SPKn. Seri X No:11 Tebliğine göre yapılmakta iken, Avrupa Birliği Müktesebatı çerçevesinde başta SPK olmak üzere diğer düzenleyici kurumlar (BDDK- Hazine Müsteşarlığı ve EPDK gibi) bağımsız denetimi Uluslararası Finansal Raporlama Standartlarına (UFRS) göre hazırlanan finansal tablolar üzerinden yapılmasını emretmiştir. Türkiye'de tüm işletmeler Vergi Usul Kanunu (VUK) hükümlerine göre finansal tablolarını hazırlamakla yükümlüdür. Türkiye’de başta SPK'na tabi halka açık anonim ortaklıklar ve düzenleyici üst kurumlara tabi şirketler VUK'nuna göre hazırladıkları finansal tablolardan sonra UFRS'na göre finansal tablo hazırlarken bir takım düzeltme ve sınıflandırma kayıtları vermek durumundadırlar ve genelde bu muhasebe kayıtları çoğu şirket tarafından muhasebe bilgi sistemi üzerinden değil de muhasebe dışından verilmektedir. (While the independent auditing in publicly-held corporations was made in accordance with Serial X No:11 Communique of the Capital Market Law until 2005 pursuant to CML, then the regulatory authorities (Banking Regulation and Supervision Agency, BRSA - Undersecretariat of Treasury and Energy Market Regulatory Authority, etc.) led by the Capital Market Board ordered independent audit to be made over the financial statements prepared in accordance with the International Financial Reporting Standards within the framework of union acquis. Basically, all the companies in Turkey are obliged to prepare their financial statements in accordance with the provisions of Tax Procedure Law (TPL). Companies subject to supreme regulatory authorities led by publicly-held corporations subject to Capital Market Law are obliged to submit some correction and classification records while preparing their financial statements in accordance with International Financial Reporting Standards (IFRS) after the preparation of financial statements in accordance with the Tax Procedure Law; and generally these accounting records are provided by majority of the companies not over the accounting information system but outside accounting.)

1. Giriş

Türkiye’de Uluslararası Muhasebe ve Finansal Raporlama standartlarını temel alan ve bazı mevzuat ve uygulamalar ile muhasebe ve raporlama düzenini zorunlu kılan yükümlükler mevcuttur. Oysa Türkiye muhasebe geleneğinde "Vergi için muhasebe" anlayışı halen çok hakimdir. Bundan dolayıdır ki, Türkiye’de muhasebe uygulamasında vergi kanunu düzenlemelerinin büyük bir etkisi görülmektedir. Bununla birlikte 01.07.2012 tarihinde yürürlüğe giren 6102 sayılı Türk Ticaret Kanununda (TTK) yer alan hüküm ile 01.01.2013 tarihinden itibaren TTK'na tabi tüm gerçek ve tüzel kişi tüm ticari işletmelerinin finansal tablo açısından Türkiye Muhasebe Standartlarına uyumun zorunluluk getirmesi milat olabilecek bir gelişme idi.

Fakat 6102 sayılı TTK ile birlikte ticari hayatın kuralları ve çerçeveleri büyük bir değişime uğramıştır. Kanun'un başlangıç düzenlemesinde önemle vurgulanan ticari defterlerin Türkiye Muhasebe Standartlarına göre tutulması 6335 sayılı Kanun ile kaldırılsa da, TTK 64-88. maddelerinde düzenlenen envanter, kıymetlerin değerlemesi, finansal raporlamanın Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları'na göre hazırlanması ile diğer maddelerde düzenlenen birleşme, bölünme ve kar dağıtımı gibi uygulamalarda Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları düzenlemelerine uyulması gereği, ticari defterlerde muhasebe standartları uygulamalarından vazgeçilmediğinin önemli göstergelerindendir.

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu'nun hukuki dayanağı olan 660 Sayılı Kanun Hükmünde Kararname'nin 26. maddesine göre "Madde 26 - (1) Kanuni defterlerin Kurulca yayımlanan Türkiye Muhasebe Standartlarına uygun olarak ve finansal tabloların bu standartlara göre düzenlenmesi şarttır."

Bu hükümleri bir arada şu şekilde açıklayabiliriz. Uygulama, Türkiye Muhasebe Standartları/ Türkiye Finansal Raporlama Standartları’na göre defter tutulma ihtiyacının yanı sıra, vergi kanunları açısından da VUK'a göre defter tutulması zorunluluğu ile iki ayrı kayıt sisteminin yasal olarak uygulanması gerekeceği gibi bir sonuca yol açacaktır.

İki muhasebe sistemi arasında oldukça fazla farklı uygulamaların olması ve bu uygulamalarda ilk uygulama yılından sonra ilk seneden sonra sürekli olarak bir sonraki seneye devretmesi gereken hususların bulunması bu konuyu giderek karmaşıklaştırmaktadır.

Çalışmanın amacı Türkiye'de VUK hükümlerine göre hazırlanan finansal tablolar ile sonrasında UFRS düzeltme ve sınıflandırma kayıtları ile hazırlanan UFRS finansal tablolar arasındaki çevrim farkları ile ilgili açıklamalarının finansal tablo dipnotlarında yer almamasından dolayı VUK ve UFRS finansal tablo farklarının tam analiz edilememesidir. Çalışmanın uygulamasında bir şirketin VUK'na göre hazırlanmış finansal tablosu ile bağımsız denetim için hazırlanan bağımsız denetimden geçmiş ve UFRS'na göre düzeltme ve sınıflandırma kayıtları, verilen finansal tablolar arasındaki farkları gösterilmesi üzerinedir.

2. Literatür Taraması

Bu bölümde tarihsel süreç içerisinde Türkiye Muhasebe Standartları / Türkiye Finansal Raporlamam Standartları (TMS/TFRS) ile Vergi Usul Kanunu (VUK) orjinli düzenlemeler ve Muhasebe Sistemi Uygulama Tebliğleri ile şekillendirilmiş muhasebe yapısının karşılaştırılmasına ve/veya irdelenmesine yer veren yerli literatür taramasına yer verilecektir. Ayrıca bu çalışma da olduğu gibi ulusal muhasebe esasları ile uluslararası muhasebe esaslarını kıyaslayan yabancı çalışmalara da literatür taraması çerçevesinde yer verilmeye çalışılacaktır. Bu bağlamda yerli literatür taramasında yer alan çalışmalar aşağıdaki şekilde özetlenebilir.

Tokay (1999), çalışmasında o dönemki şekli ile maddi ve maddi olmayan duran varlıklarla ilgili Türkiye Muhasebe Standartları’nın muhasebe uygulamaları ve ilgili vergi yasaları ile karşılaştırılması üzerine hazırlanmış bir çalışma olup tanımlama, sınıflandırma ve kayıtlama açılarından karşılaştırmalar yapılmıştır. Yayınlanan standartlardan konu çerçevesinde olanların içeriği ile mevcut vergi yasalarının konuya ilişkin düzenlemelerinden farklılıklar içerdiği sonucuna ulaşılmıştır.

Zaif (1999), çalışmasında finansman giderlerinin varlık maliyeti içerisinde mi yoksa doğrudan faaliyet sonuçlarına mı yansıtılması gerekliliği mevcut muhasebe düzenlemeleri ile uluslararası muhasebe standartları karşılaştırılarak değerlendirilmeye çalışılmıştır. Böylece bu çalışma ile de TMS/TFRS ve VUK karşılaştırılmasına finansman giderleri açısından bakıldığını söylememiz mümkündür.

Uyar (2001), yaptığı çalışmada iştirakleri Türkiye Muhasebe Standartları, Sermaye Piyasası Kurulu’nun konu ile ilgili düzenlemeleri (Seri XI, 1 Nolu Sermaye Piyasasında Mali Tablo ve Raporlara İlişkin İlke ve Kurallar Hakkında Tebliğ), Uluslararası Muhasebe Standartları, Muhasebe Sistemi Uygulama Genel Tebliği ve son olarakta vergi yasaları açısından karşılaştırarak bir değerlendirme yapmıştır.

Yalkın (2002), o tarihe kadar Türkiye Muhasebe ve Denetim Standartları Kurulu (TMUDESK) tarafından yayınlanan 19 adet standart ile taslak standartların durumları ile bunların Türkiye’de uygulanabilirliği üzerine bazı tespitler yapmıştır.

Ayanoğlu (2002), çalışmasında UMS-12 Gelir Vergisi standardının içeriğini ulusal mevcut vergi düzenleme ve ticari kâr-mali kâr ilişkisi çerçevesinde incelemiştir. Söz konusu standardın Türkiye’de nasıl uygulanabileceği üzerinde değerlendirmelerde bulunmuştur. Vergilendirilebilir ve İndirilebilir geçici farklara ait ertelenen vergi etkilerinin dikkate alınmasının dönem net kârının doğru hesaplanmasında önemli olduğu tespiti yapılmış ve bu durumun mevcut yasal mevzuat ile bağdaşmadığı bu anlamda bazı düzeltmelere ihtiyaç olacağı üzerinde durulmuştur.

Özulucan ve Deran (2003), yaptıkları çalışmada TMS 17 Finansal Kiralama standardının Türkiye’de ki yerel mevzuata uygun muhasebe sistematiği ile standartta belirlenmiş muhasebe sistematiğini kıyaslamışlardır. Ayrıca standart doğrultusunda finansal kiralama işleminin mevcut Tekdüzen Genel Hesap Planı ile muhasebeleştirme olanakları tartışılmıştır.

Kurt (2003), şerefiye konusu uluslararası standartlar çerçevesinde ve Türk mevzuatı açısından incelenmiştir. Bu bağlamda IAS 22 çerçevesinde şerefiye konusu ele alınmış ve muhasebeleştirilme esaslarına da değinilmiştir. Türk mevzuatı açısında da şerefiye konusuna Sermaye Piyasası Kurulu’nun düzenlemeleri (Seri XI, 21 Nolu Sermaye Piyasasında Konsolide Mali Tablolar ve İştiraklerin Muhasebeleştirilmesine İlişkin Usul ve Esaslar Tebliği), Bankacılık Düzenleme ve Denetleme Kurulu (BDDK) düzenlemeleri (BDDK Muhasebe Uygulama Yönetmeliği 6 Sayılı Banka Birleşmeleri ve Devirleri İle Bankalarca İktisap Edilen Ortaklıkların Muhasebeleştirilmesi Tebliği) ve son olarakta Vergi Usul Kanunu 282. maddesi uyarınca bir değerlendirme yapılmıştır.

Özulucan (2003) çalışmasında, Araştırma ve geliştirme maliyetleri ayrıntılı bir şekilde tanımlanmış ve açıklanmış ardından Uluslararası Muhasebe Standardı – 9, Türkiye Muhasebe Standardı – 15, Sermaye Piyasası Kurulu Tebliği ve Tekdüzen Muhasebe Sistemi çerçevesinde değerlendirilmiş ve tekdüzen hesap planına göre muhasebe işlemleri ayrıntılı örneklerle açıklanmıştır.

Akdoğan (2004) çalışmasında, uluslararası finansal raporlama standartları özetlenmiş, Türk muhasebe ve vergi uygulamaları ile karşılaştırılması yapılmıştır. Konuyu çok detaylı ele alan çalışma uluslararası finansal raporlama standartları ile Türkiye’de uygulanan muhasebe ve vergi mevzuatı uygulamaları arasındaki farkları ele alarak somut tespitler ortaya koymuştur.

Ak ve Bekçi (2005) çalışmalarında, konsolidasyon konusu dört farklı düzenleme esas alınarak incelenmiş ve uygulamaların karşılaştırılması gerçekleştirilmiştir. Karşılaştırılan bu uygulamalar; Sermaye Piyasası Kurulu Seri XI, 21 Nolu Sermaye Piyasasında Konsolide Mali Tablolar ve İştiraklerin Muhasebeleştirilmesine İlişkin Usul ve Esaslar Tebliği, Türkiye Muhasebe Standardı – 5 Konsolide Finansal Tablolar, Uluslararası Muhasebe Standardı – 27 Konsolide Finansal Tablolar ve Bağlı Şirket Yatırımlarının Muhasebeleştirilmesi ile Avrupa Birliği’nin 7. Yönergesi’dir. Çalışma örnek uygulama çözümü ile de konsolidasyon konusunun anlaşılırlığı artırılmaya çalışılmıştır. Çalışma da Uluslararası Muhasebe Standardı – 27 Konsolide Finansal Tablolar ve Bağlı Şirket Yatırımlarının Muhasebeleştirilmesi standardının Türkiye için uyumlaştırılmış biçimi olan Türkiye Muhasebe Standardı – 5 Konsolide Finansal Tablolar Standardı ile tutarlı olduğu ve bu standardın Türkiye’de uygulanmasının sıkıntı doğurmayacağı sonucuna varılmıştır.

Akgül (2005) çalışmasında, maddi olmayan duran varlığın itfa süresini, itfa yöntemini açıklamış ve standartlarla Türk Vergi Kanunu ve Türk Tekdüzen Muhasebe Sistemi arasındaki benzerlik ve farklılıkları analiz etmiştir.

Marşap (2006) çalışmasında, alacaklar konusunu VUK, TTK, SPK ve muhasebe standartları açısından irdelenmiş vergi mevzuatı ile ilgili standardın karşılaştırmasında değerleme ve alacak kalitesinin belirlenmesi konusunda farklılıklar belirlemiştir.

Akdoğan ve Sevilengül (2007) çalışmalarında, Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartlarının uygulanmaya başlaması ile 1994 yılından beri kullanımda olan Tekdüzen Genel Hesap Planı’nın yetersiz kalması nedeniyle söz konusu planda yapılması gereken değişiklikler, eklenmesi, değiştirilmesi ve çıkartılması gereken ana hesaplar ve hesap grupları tartışılmıştır.

Kaya (2007) çalışmasında, işletmelerin aktifinde önemli yer tutan maddi duran varlıkların ilk edinimine ilişkin olarak ilgili standartta yer alan hükümlerle, yürürlükte olan Vergi Kanunlarının konuyla ilgili düzenlemelerini karşılaştırmalı olarak irdelemiştir.

Aysan (2007) çalışmasında, Uluslararası Muhasebe Standartları’nın oluşturulması sürecinde ilgili örgütlerin faaliyetleri ve standart hazırlama süreçlerinden bahsedilmiş bu standartların tüm Dünya ülkeleri tarafından uygulanmasına ilişkin beklentiler tartışılmış ve Türkiye’nin ve diğer Dünya ülkelerinin bu standartları benimseme ve direnç gösterme olasılıkları ele alınmıştır.

Marşap ve Akbulut (2007) çalışmalarında, uluslararası muhasebe standartlarına uyum konusunda Türkiye’deki vergi düzenlemelerinin kayıt sistemi, kavramsal çerçevede yer alan finansal tablo sunumları, değerleme ölçülerinin muhasebe uygulamalarına katkıları ve dezavantajlarını irdelenmiştir.

Nuhoğlu ve Parlak (2008) çalışmalarında, Borsa İstanbul’da kote olmuş 149 sanayi şirketinden 117 adedinin 2005-2006 ve 2007 yıllarına ait çeşitli finansal verileri mevcut vergi uygulamalarına göre hazırlanan finansal tabloları ile Sermaye Piyasası Kurulu Seri XI 25 Nolu Sermaye Piyasasında Muhasebe Standartları Hakkında Tebliğ çerçevesinde (bu tebliğ de yer alan düzenlemeler Türkiye Muhasebe Standartları ile uyumludur) elde edilen finansal tabloların toplam değerler üzerinden karşılaştırılması yapılmıştır. İncelenen dönemin her senesinde borsaya kote üretim şirketlerinin beyannamede sundukları vergi öncesi net kârlar toplamı ile sermaye piyasasına sundukları gelir tablosundaki vergi öncesi net kârlar toplamı arasında farklılık tespit edilmiştir. Farklılık 2005 senesinde beyannamenin %15’i, 2006 senesinde %1’i ve 2007 senesinde %12’si kadardır. 2005 ve 2007 seneleri için hissedarlara sunulan gelir tablolarındaki vergi öncesi kar toplamı diğerine göre daha yüksek olurken, 2006 yılında beyanname ekinde sunulan gelir tabloları toplamı daha yüksek olmuştur.

Yardımcıoğlu, Demirel ve Özer (2008) çalışmalarında, Ar-Ge harcamalarını farklı şekillerde muhasebeleştiren uygulamacıları aydınlatmak amacıyla konuyla ilgili düzenlemeler ele alınmış düzenlemeler arasındaki benzerlik yada farklılıklar üzerinde durulmuş ve örnekler ile konu açıklanmaya çalışılmıştır.

Özerhan Akbulut (2008) çalışmasında, Vergi Usul Kanunu’ndaki değerleme hükümlerinin Türkiye Finansal Raporlama Standartları kapsamında değerlendirilmesi üzerinde durmuş ve söz konusu karşılaştırmadan elde edilen farklılıkları irdelemiştir.

Marşap (2008) çalışmasında, amortisman konusunu bütün yönleriyle VUK, ilgili standart ve diğer ülke uygulamaları açısından karşılaştırmış ve en büyük farklılığın faydalı ömrün belirlenmesinden kaynaklı olduğunu tespit etmiştir.

Dinç (2008) çalışmasında, Türkiye Muhasebe Standartları, ticari alacak ve ticari borçların ne şekilde muhasebeleştirilmesi gerektiği konusunda bir takım kurallar getirdiğini bu kuralların ise, mevcut muhasebe uygulamalarında bazı değişiklikleri zorunlu kıldığını belirtmiştir. Bu çerçevede Türkiye Muhasebe Standartlarına göre ticari borç ve ticari alacakların muhasebeleştirilmesi ve ölçümünde getirilen değişiklikleri ortaya koyarak, uygulamada karmaşa yaratan konuları tartışarak öneriler sunulmuştur.

Aysan (2008) çalışmasında, Uluslararası Muhasebe Standartları’nın Türkiye’ye uyarlanması ve adaptasyonu ile ilgili sorunları ele almış ve tartışmıştır. Çalışmanın sonuç kısmında söz konusu Uluslararası Muhasebe Standartları’nın Türkiye’ye kazandırılabilmesi adına yapılması gerekenleri sıralamıştır.

Fırat ve Palak (2008) çalışmalarında, özellikle Borsa İstanbul’daki işletmelerin belli bir süre hem Türkiye Muhasebe Standartları / Türkiye Finansal raporlama Standartları’na göre ve ayrıca Vergi mevzuatı çerçevesinde Muhasebe Sistemi Uygulama Genel Tebliğlerine göre finansal raporlama yapması gerektiğine dikkat çekmişlerdir.

Elitaş, Akyüz ve Bulca (2009) çalışmalarında, Uluslararası Finansal Raporlama Standartları ile Türk Muhasebe Sistemi amortismanlar açısından karşılaştırılmıştır. Uluslararası Finansal Raporlama Standartları açısından kıst amortismanın tüm maddi duran varlıkları kapsadığı ancak Türk Muhasebe Sistemi açısından ise kıst amortismanın sadece “binek araçlar” için geçerli olduğu tespiti yapılmış ardından bu farklılığın ticari kâr ve mali kâr üzerindeki olası etkileri tartışılmıştır.

Öztürk (2009) çalışmasında, yerel muhasebe sistemlerinde yatırım amaçlı gayrimenkullere ilişkin uygulanan muhasebe politikaları ile UMS 40’ın temel muhasebe politikalarını açıklamıştır. Ayrıca çalışmada Tekdüzen Hesap Planı’nın söz konusu standarda uyumunu ve olası önerilerini tartışmıştır.

Ataman ve Özden (2009) çalışmalarında, Tek Düzen Hesap Planı’na göre hazırlanmış temel finansal tablolar, gerekli düzeltme kayıtları yapılarak, Uluslararası Finansal Raporlama Standartları’na uygun hale getirilmiş ve her iki düzenlemeye göre hazırlanmış finansal tablolar rasyo analizine tabi tutmuşlardır. Bu amaçla bir örnek işletmeye ait temel finansal tablolar verilmiş ve bazı düzeltme kaydı varsayımları çerçevesinde örnek işletmenin Uluslararası Finansal Raporlama Standartları’na göre hazırlanmış finansal tabloları da elde edilmiş ve böylece gerekli karşılaştırma yapılarak ortaya çıkan farklılıklar incelenmiştir.

Bayri (2010) çalışmasında, Tekdüzen Muhasebe Sistemi’ne ve Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları’na göre düzenlenen bilançoların karşılaştırmalı analizini yapmıştır. Ayrıca Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları’nı uygulamaya başlayan işletmelerin bilançolarında biçimsel yapı, kapsam ve içerik açısından meydana gelen farklılıkları irdelemiştir. Sonuçta karşılaştırmalı analiz sonuçları Tekdüzen Muhasebe Sistemi’ne ve Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları’na göre düzenlenen bilançolar arasında biçimsel yapı, kapsam ve içerik açısından önemli farklılıklar olduğu tespit edilmiştir.

Elitaş (2010) çalışmasında, bir işletmeyi değerlendirmek amacıyla kullanılan finansal oranlar aynı şirketlerin vergi mevzuatına ve ardından da Türkiye Muhasebe Standartları

/ Türkiye Finansal Raporlama Standartları doğrultusunda hazırlanmış aynı dönem finansal tablolarına uygulanarak değerlendirmeler yapılmıştır. Çalışmanın sonucunda, Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartlarının Ulusal Muhasebe Uygulama Esaslarına göre finansal oranları mutlak ve oransal anlamda kısmen önemli ve bazen de kısmen önemsiz düzeyde ancak mutlaka etkileyeceği şeklinde bir tespite yer verilmiştir.

Kaya (2011) çalışmasında, Türkiye Muhasebe Standartları ile vergi kanunları etkileşimini incelemeye, karşılaştırmaya veya ortaya çıkan muhasebe standartlarının nasıl bir etkiye sahip olacağını tartışmıştır. Çalışma da yazar; Türkiye Muhasebe (Finansal Raporlama) Standartları’na geçişle birlikte, muhasebe uygulamalarının, vergi kanunlarının vesayetinden kısmen de olsa kurtulabileceği tespitine de yer vermektedir.

Büyükşalvarcı ve Uyar (2012) çalışmalarında, Borsa İstanbul’da 2005 yılından itibaren kullanılan Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları esasları nedeniyle farklı muhasebe düzenlemelerine göre hazırlanan mali tablolardan elde edilen finansal oranlar arasında oluşacak farklar üzerine yoğunlaşılmıştır. Bu oluşan farkların hisse senedi getirileri üzerinde etkisi araştırılmıştır. Çalışma çerçevesinde Borsa İstanbul’da imalat sektöründe faaliyet gösteren 91 adet şirketin 2004 yılı finansal tabloları incelenmiş olup, elde edilen sonuçlara göre UFRS’ye göre hazırlanmamış mali tablolardan elde edilen finansal oranların, UFRS’ye göre hazırlanmış mali tablolardan elde edilen finansal oranlara göre şirketlerin hisse senedi getirilerini ve piyasa değerlerini açıklamada daha üstün olduğu sonucuna ulaşılmıştır.

Bahadır (2012) çalışmasında, UFRS/TFRS kapsamında varlıkların, borçların, gelirlerin ve giderlerin muhasebeleştirilmesi ve finansal tablolarda raporlanmasının vergi mevzuatına göre farklılık gösterdiğine vurgu yaparak özellikle stok maliyetinin hesaplanması ve stokların dönemsonunda değerlemesine ilişkin işlemler de iki sistem arasındaki farklılıkların daha önemli ve bariz olduğunu belirtmiştir. Bu bağlamda çalışma örnek uygulamalarla birlikte UFRS/TFRS’de stokların elde edilmesine ve dönemsonunda değerlemesine ilişkin işlemlere ve muhasebe kayıtlarına yer vererek tamamlanmaktadır.

Balcı (2012) çalışmasında, Türkiye Finansal Raporlama Standartları ile vergi yasalarının hangi unsurlarda birbirinden uzaklaştığı ve mali kârı hesaplamak için nelerin ticari kâra eklenmesi ya da çıkarılması gerektiğini anlatmıştır.

Gençoğlu v.d. (2014) çalışmalarında, sermaye piyasası dışında TMS/TFRS’lerin uygulanmasında yeterli bilgi ve birikime sahip olmayan işletmelerin vergi muhasebesi çerçevesinde hazırladığı finansal tablolarının TMS/TFRS gereklerine uygun hale getirilmesinde bazı sıkıntılar yaşandığı tespitine yer vermiştir. Bu nedenle finansal tabloların dönüşümünün yapılmasının sadece finansal verilerin doğruluğu ve uygunluğu değil aynı zamanda bu işlemin denetim açısından da önem arzettiği belirtilmiştir.

Erol ve Uyanık (2014) çalışmalarında, amortisman ayrılması konusunda yeni standartlarla mevcut VUK hükümleri arasında oluşan farklılıkları ele almışlardır. Bu bağlamda çalışmada, amortisman ayrılması konusunda yeni standartlarla ile mevcut VUK hükümleri arasında oluşan farklılıklar teorik ve örneklerle açıklanmaya çalışılmış, VUK ile TMS 16 arasındaki çelişkili hususları ortaya koyulmaya çalışılmıştır.

Elitaş (2014) çalışmasında, Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları ile mevcut muhasebe sürecinde yapılan düzenlemelerin önceki esasları ile uyumluluğun sorgulanmasını gerektirdiği tespiti yapılmıştır. Bu tespit doğrultusunda da Türkiye Muhasebe Standartları / Türkiye Finansal Raporlama Standartları’nın, 1 Seri No’lu Muhasebe Uygulama Genel Tebliği’nde ifadesini bulan muhasebe kavramlarından; Maliyet Esası, Dönemsellik, Parayla Ölçülme ve İhtiyatlılık Kavramlarını zedelediği yönünde tespitler yapılmıştır.

Gökgöz ve Şentürk (2015) çalışmasında, Yürürlükte olan vergi mevzuatında; maliyet bedeli, emsal bedel, mukayyet değer, borsa rayici, rayiç bedel, tasarruf değeri gibi değerleme ölçütleri saymışlar ve 6102 Sayılı Türk Ticaret Kanunu’nun yürürlüğe girmesi ile birlikte belli hadleri aşan işletmelerin uygulamak zorunda olduğu TMS/TFRS’lerin ‘Finansal Raporlamaya İlişkin Kavramsal Çerçeve’ isimli dokümanında; tarihi maliyet, cari maliyet, gerçekleşebilir değer ve bugünkü değer olmak üzere dört tane ölçüm esası sayılmışlardır. Söz konusu ölçüm esaslarına istinaden, muhtelif standartlarda; yenileme maliyeti, net gerçekleşebilir değer, kullanım değeri, gerçeğe uygun değer gibi değerleme ölçütlerine yer vermişlerdir.

Konuya yönelik olarak yabancı literatür tarandığından da bazı çalışmaları görmek mümkündür. Bunlardan bazıları ise aşağıdaki biçimde özetlenebilir.

Bartov, Goldberg ve Kim (2005) çalışmalarında, Ulusal Muhasebe Uygulama Esasları’ndan o ülke için belirlenen Uluslararası Muhasebe Standartları / Uluslararası Finansal Raporlama Standartları’na geçişlerin finansal raporları gerçekten geliştirip geliştirmediğinin tartışmalı olduğu yönünde bir tespit yapmışlardır. Çalışmalarında mevcut araştırmaların; sermaye piyasası kullanıcısına yönelik Uluslararası Muhasebe Standartları / Uluslararası Finansal Raporlama Standartları gibi standartların, Avrupa ülkelerinin muhasebe sistem kalitelerine büyük ölçüde değişiklikler yaptığını belirtmişlerdir.

Hope, Jin ve Kang (2005), Daske ve Gebhardt (2006) ve Barth, Landsman ve Lang (2008) yaptıkları çalışmalarında benzer sonuçlara ulaşmışlardır. Bu çalışmalarda ulaşılan özet sonuç; muhasebe standartları arasındaki farklılıkların, finansal rapor kalitesini etkilediği düşünülmesine rağmen, bu farklılıkların; finansal analistler, yatırımcılar ve diğer bilgi kullanıcıları tarafından kullanılan muhasebe rakamları ve temel finansal oranlar üzerinde hangi çeşit etkileri olduğunu açıklayamadığı şeklindedir.

Lantto ve Sahlström (2008) çalışmalarında, Finlandiya’daki işletmeleri esas alarak bu işletmelerin Finlandiya Muhasebe Standartları’na (Finnish Accounting Standards / FAS – Finlandiya Muhasebe Standartları / FMS) ve IAS/IFRS koşullarına göre aynı dönem için çıkarttıkları finansal tabloları kıyaslayarak temel finansal oranlar üzerindeki değişimin boyutunu ortaya koymaya çalışmışlardır.

Örnek uygulamamızda bir şirketin V.U.K.'na göre hazırlanmış finansal tablosu ile bağımsız denetim için hazırlanan bağımsız denetimden geçmiş ve UFRS'na göre düzeltme ve sınıflandırma kayıtları, verilen finansal tablolar arasındaki farkları gösterilmiştir.

Şirket Ünvanı; ABC Planlama İnşaat Proje Yönetimi ve Ticaret A.Ş.

Şirket karar ve yürütme organları; Genel Kurul, Yönetim Kurulu ve Genel Müdürlük'ten oluşmaktadır.

Şirketin faaliyet konusu; proje yönetimi ve kontrolörlüğü, gayrimenkul pazarlaması ve kiralaması, mühendislik hizmetleri, müşavirlik hizmetleri, müteahhitlik hizmetleri, inşaatların geçici ve kesin kabullerinin yapılması, site yönetimleri kurmak ve işletmek, arsa üzerinde hasılat paylaşımı modeline dayanan projeler geliştirmektir.

Şirket halka kapalı bir şitket olup 2014 yılında Bakanlar Kurulu Kararı ile belirlenen ciro tutarı, aktif büyüklüğü ve çalışana sayısı kriterlerine göre TTK'na göre bağımısız denetime tabi tutulmaktadır. Bağımsız denetime esas alınan finansal tablolar UFRS'ye hazırlanmış finansal tablolardır. Uygulamamızda ilk olarak aşağıda VUK'na göre hazırlanmış Finansal Durum Tablosu (Bilanço) ve kapsamlı Kar Zarar Tablosu ve Kapsamlı Gelir tablosu verilmiştir.

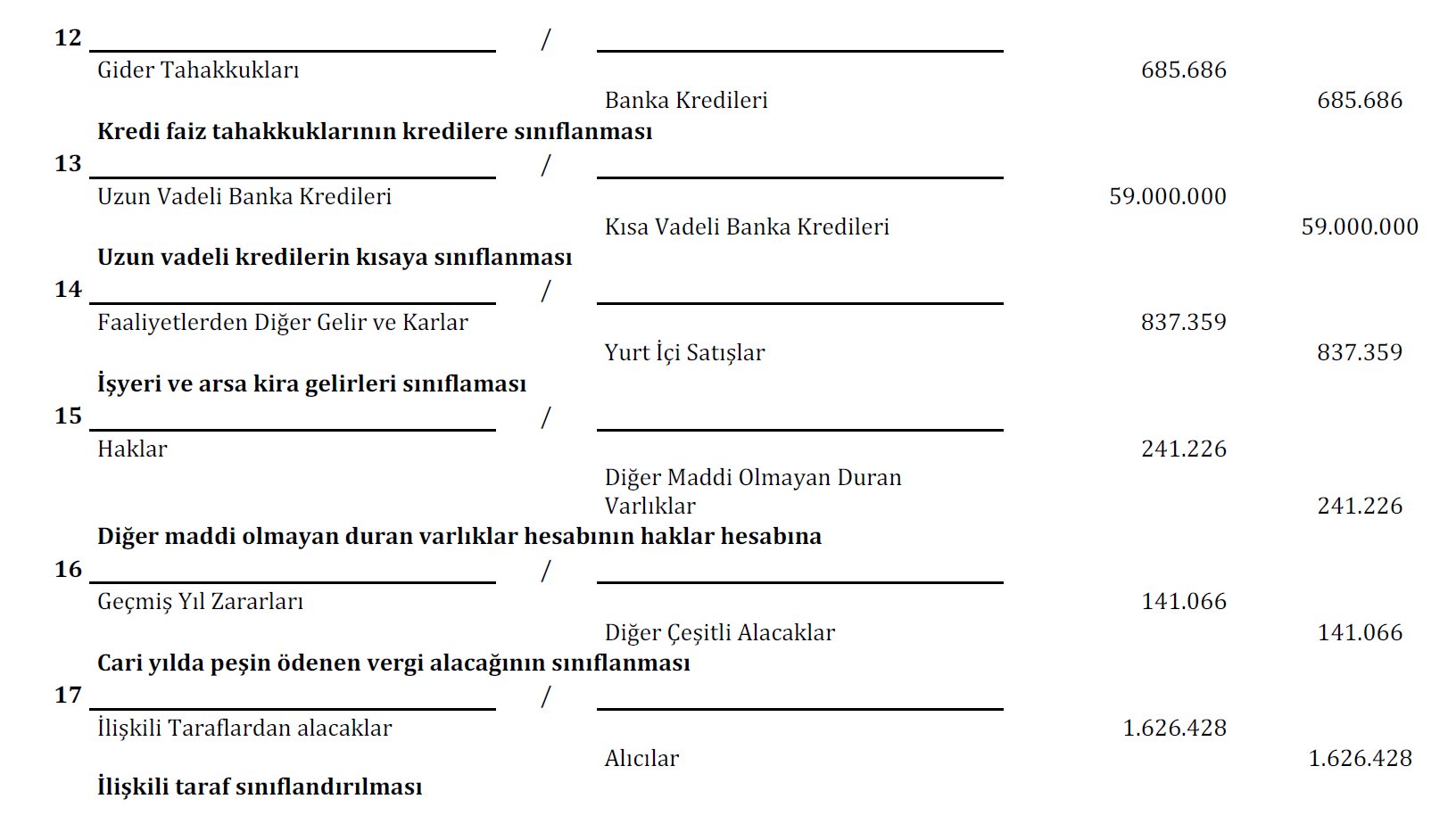

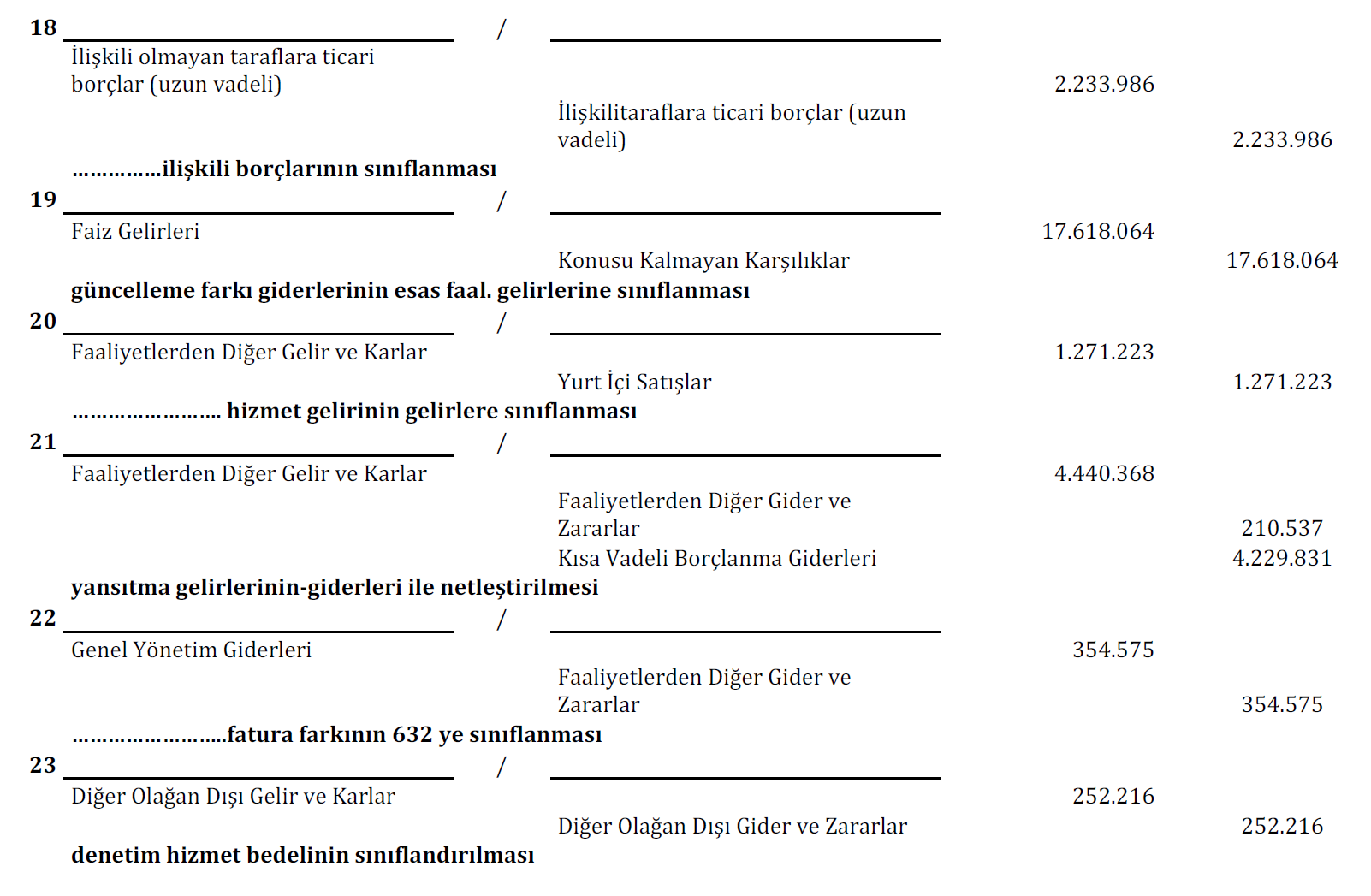

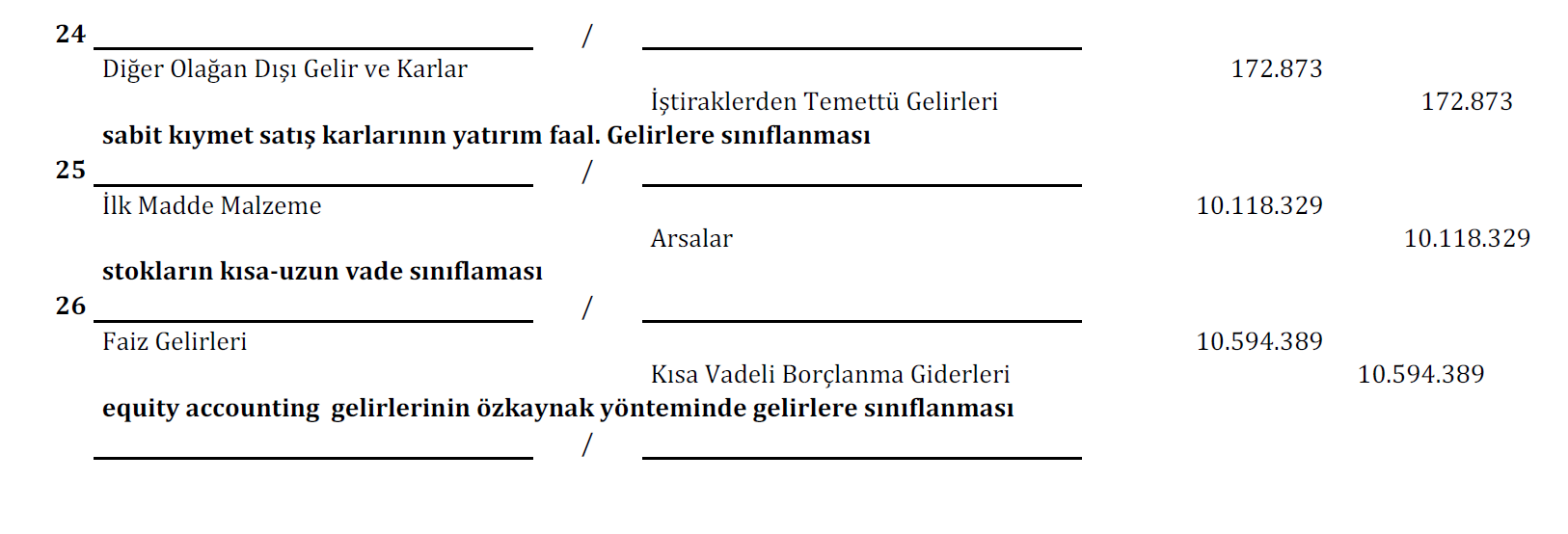

Ardından söz konusu VUK’na göre hazırlanmış olan finansal tabloların UFRS’ye dönüştürme kayıtlarına yer verilmiştir. Dönüştürme kayıtlarından ilk sırada, bir önceki yıl verilen UFRS düzeltme kayıtlarının etkilerinin ters kayıt verilerek açılışa hazır hale getirilmesi, ikinci sırada, her biri kar zarar rakamını değiştirecek olan düzeltme kayıtları ve üçüncü sırada ise her biri kar zarar rakamını değiştirmeyecek olan bilanço kalemleri ve gelir tablosu kalemleri arasında yapılan sınıflandırma kayıtlarına yer verilmiştir.

Her bir kayıt neden ve hangi amaç ile yapıldığı kaydın açıklamasında belirtilmeye çalışılmıştır. Tüm bu düzeltme kayıtlarının ardından söz konusu işletmenin UFRS’ye dönüştürülmüş finansal tablolarına ulaşılmıştır. Bu işlemlerin ardından aynı işletmenin V.U.K.’na göre sunulmuş finansal tabloları ile UFRS’ye göre hazırlanmış finansal tablolarının karşılaştırılmalı olarak yer aldığı görülmektedir. Söz konusu finansal tablolar arasında oluşan farkların finansal tablolarının yorumlanması ve analizinde önemli farklara yola açabileceği hatta farklı yorum ve açıklamalara neden olabileceği söylenebilir.

FİNANSAL DURUM TABLOSU

DÖNEN VARLIKLAR | KISA VADELİ YÜKÜMLÜLÜKLER | ||

Nakit ve Nakit Benzerleri | 145.944.617,93 | Kısa Vadeli Borçlanmalar | 116.710.000,00 |

İlişkili Olmayan Taraflardan Ticari Alacaklar | 5.173.619,79 | İlişkili Taraflara Ticari Borçlar | 268.724,52 |

İlişkili Olmayan Taraflardan Ticari Alacaklar Rees.(-) | 0,00 | İlişkili Olmayan Taraflara Diğer Borçlar | 54.651.394,72 |

İlişkili Taraflardan Ticari Alacaklar | 12.458.505,02 | Çalışanlara Sağlanan Faydalar Kapsamında Borçlar | 364.964,76 |

İlişkili Taraflardan Ticari Alacaklar Reeskontu (-) | 0,00 | Ertelenmiş Gelirler | 364.330,39 |

İlişkili Olmayan Taraflardan Diğer Alacaklar | 144.591,79 | Diğer Kısa Vadeli Yükümlülükler | 1.019.119,56 |

Stoklar | 16.367.661,38 | Kısa Vadeli Yükümlükler Toplamı | 173.378.533,95 |

Peşin Ödenmiş Giderler | 483.616,32 | UZUN VADELİ YÜKÜMLÜLÜKLER | |

Diğer Dönen Varlıklar | 9.179.033,96 | Uzun Vadeli Borçlanmalar | 59.000.000,00 |

Dönen Varlıklar Toplamı | 189.751.646,19 | İlişkili Olmayan Taraflara Ticari Borçlar Çalışanlara Sağlanan Faydalara İlişkin Uzun Vadeli Karşılıklar | 388.712.908,98 331.569,74 |

Ertelenmiş Gelirler | 195.682.818,46 | ||

Diğer Uzun Vadeli Yükümlülükler | 39.537.346,41 | ||

DURAN VARLIKLAR | Uzun Vadeli Yükümlükler Toplamı | 683.264.643,59 | |

Finansal Yatırımlar | 6.344.319,33 | ÖZ KAYNAKLAR | |

Maddi Duran Varlıklar (Net) | 802.152.006,06 | Ödenmiş Sermaye | 65.000.000,00 |

Maddi Olmayan Duran Varlıklar (Net) | 57.936,56 | Sermaye Düzeltme Farkları | 543.329,06 |

Diğer Duran Varlıklar | 13.256.371,50 | Kardan Ayrılmış Kısıtlanmış Yedekler | 4.468.750,64 |

821.810.633,45 | Özel Fonlar | 9.314.252,27 | |

Geçmiş Yıl Karları | 72.006.820,91 | ||

Net Dönem Karı | 3.585.949,22 | ||

TOPLAM VARLIKLAR | 1.011.562.279,64 | Öz Kaynaklar Toplamı 154.919.102,10 TOPLAM KAYNAKLAR 1.011.562.279,64 | |

Kar - Zarar ve Kapsamlı Gelir Tablosu

Hasılat | 14.416.687,79 - |

Satışların Maliyeti (-) | 22.821.367,28 |

Brüt Kar | - 8.404.679,49 |

Pazarlama Satış Dağıtım Giderleri (-) | -1.073.611,34 |

Genel Yönetim Giderleri (-) | - 10.082.316,41 |

Esas Faaliyetlerden Diğer Gelirler | 10.952.785,23 |

Esas Faaliyetlerden Diğer Giderler | -1.211.722,75 |

Faaliyet Karı | - 9.819.544,76 |

Yatırım Faaliyetlerinden Gelirler | 517.832,55 |

Diğer Faaliyetlerden Giderler | -1.044.210,04 |

Finansman Gelirleri | 36.756.585,28 |

Finansman Giderleri (-) | - 22.824.713,81 |

Sürdürülen Faaliyetlerden Vergi Öncesi Karı | 3.585.949,22 |

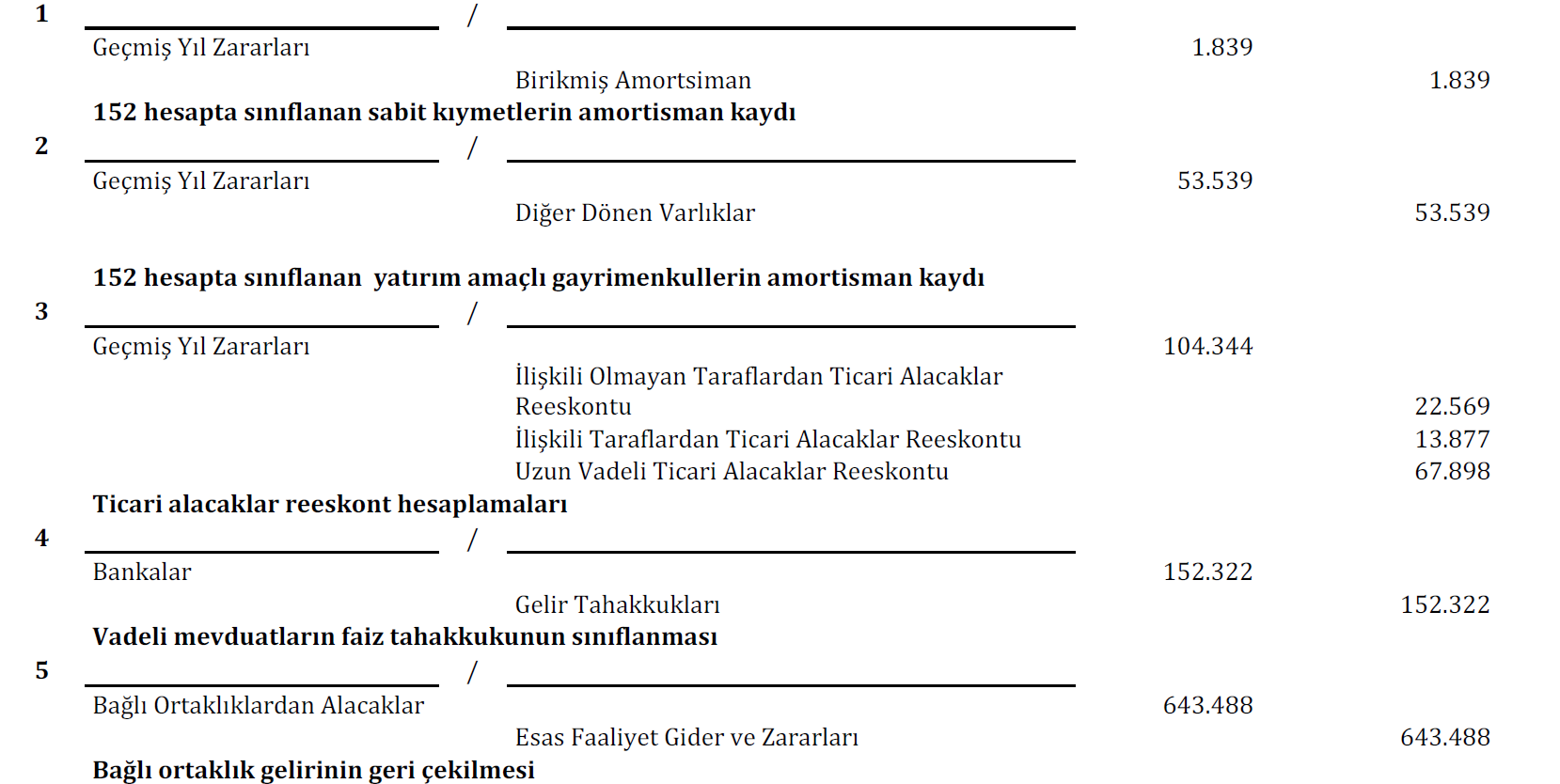

A) Şirket'in 01.01.2014 tarihine göre bir önceki yılda yapılan UFRS kayıtlarına verilen VUK kayıtlarına ulaşmak amacı ile verilen düzetme kayıtları;

Geçmiş Yıl Karı | 11.170.918 | ||

Ertelenmiş Vergi Varlığı | 2.548.629 | ||

Bağlı Ortaklıklardan Alacaklar | 1.683.088 | ||

Şüpheli Ticari Alacaklar | 1.246.268 | ||

Brikmiş Amortismanlar | 280.854 | ||

İtfa ve Tükenme Payları | 83.275 | ||

Alınan Depozito ve Teminatlar Hesabı | 210.605 | ||

Diğer Ticari Borçlar | 169.406 | ||

Maliyet Gider Karşılıkları | 1.790.126 | ||

İştiraklerden Alacaklar | 5.215.724 | ||

Şüpheli Ticari Alacaklar Karşılığı | 1.246.268 | ||

Diğer Ticari Alacaklar | 1.242.768 | ||

Alınan Çekler | 3.500 | ||

Verilen Depozito ve Teminatlar Hesabı | 78.000 | ||

Özel Maliyetler | 3.862 | ||

Banka Kredileri | 1.360.910 | ||

Kıdem Tazminatı Karşılığı | 1.400.156 | ||

Maliyet Gider Karşılıkları - Uzun Vadeli | 576.027 | ||

Diğer Çeşitli Alacaklar | 92.422 | ||

Haklar | 71.631 | ||

Arsalar | 3.383.777 | ||

Kısa Vadeli Borçlanma Giderleri | 716.129 | ||

Yatırım Amaçlı Gayrimenkuller | 211.743 |

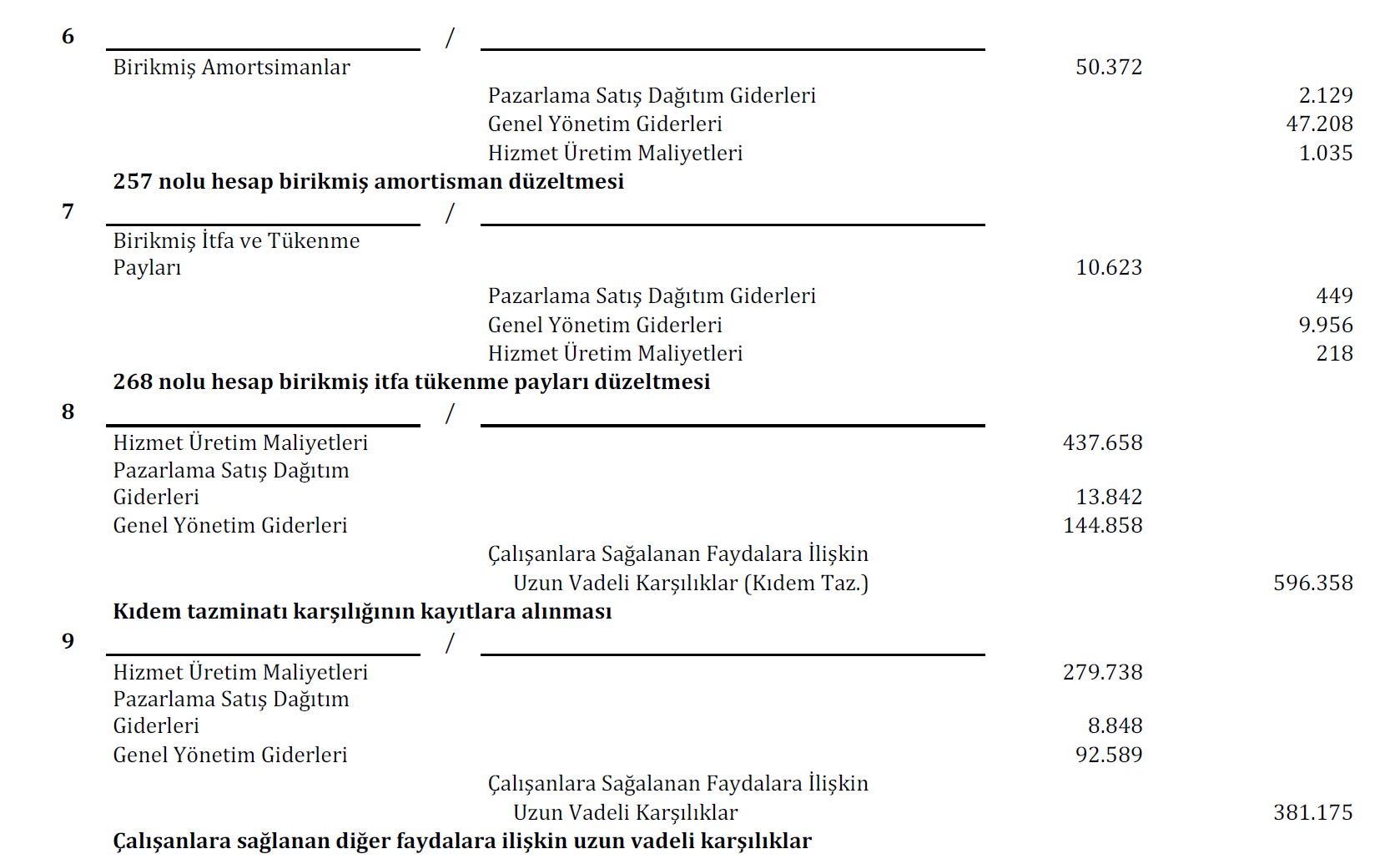

B) 31.12.2014 tarihinde yapılan UFRS düzeltme kayıtları

Düzeltme amacıyla yapılmış söz konusu 15 adet yevmiye kaydının neden ve hangi standart doğrultusunda yapıldığı Tablo 1’de görüldüğü gibidir.

Düzeltme Kaydı No | İlgili IFRS | Açıklama |

1 |

IAS 16 | Stoklar hesabından Maddi Duran Varlıklara Sınıflanan Sabit Kıymetler İçin Amortisman Ayrılması |

2 |

IAS 40 | Yatırım Amaçlı Gayrimenkuller için Amortisman Kaydı |

3 | IAS 18 | Ticari Alacaklar Reeskont Hesaplamaları |

4 | IAS 39, IFRS 9 | Vadeli Mevduatların Faiz Tahakkukunun Sınıflanması |

5 |

IAS 31 | Bağlı ortaklıklardan elde Edilen Gelirlerin İptal Edilmesi |

6 | IAS 16 | 257 Nolu Hesap Birikmiş Amortisman Düzeltmesi |

7 | IAS 36 | 268 Nolu Hesap Birikmiş İtfa Payları Düzeltmesi |

8 |

IAS 19 | Kıdem Tazminatı Karşılığının Kayıtlara Alınması (Kıdem Tazminatları) |

9 |

IAS 19 | Çalışanlara Sağlanan Diğer Faydalara İlişkin Uzun Vadeli Karşılıklar (İzin Karşılıkları) |

10 | IAS 16 | Fesih Edilen Arsaların İptal Edilmesi ve Silinmesi |

11 | IAS 16, IAS 23 | Arsalar üzerindeki ÜFE Farklarının Geri Çekilmesi |

12 | IAS 16, IAS 23 | Arsalar üzerindeki ÜFE Farklarının Geri Çekilmesi |

13 | IAS 23, IAS 39,IFRS 9 | Kredi Faiz Karşılığı Kaydı |

14 | IAS 37 | Dava Karşılıklarının Düzeltme Kaydı |

15 | IAS 12 | Ertelenmiş Vergi Kaydı |

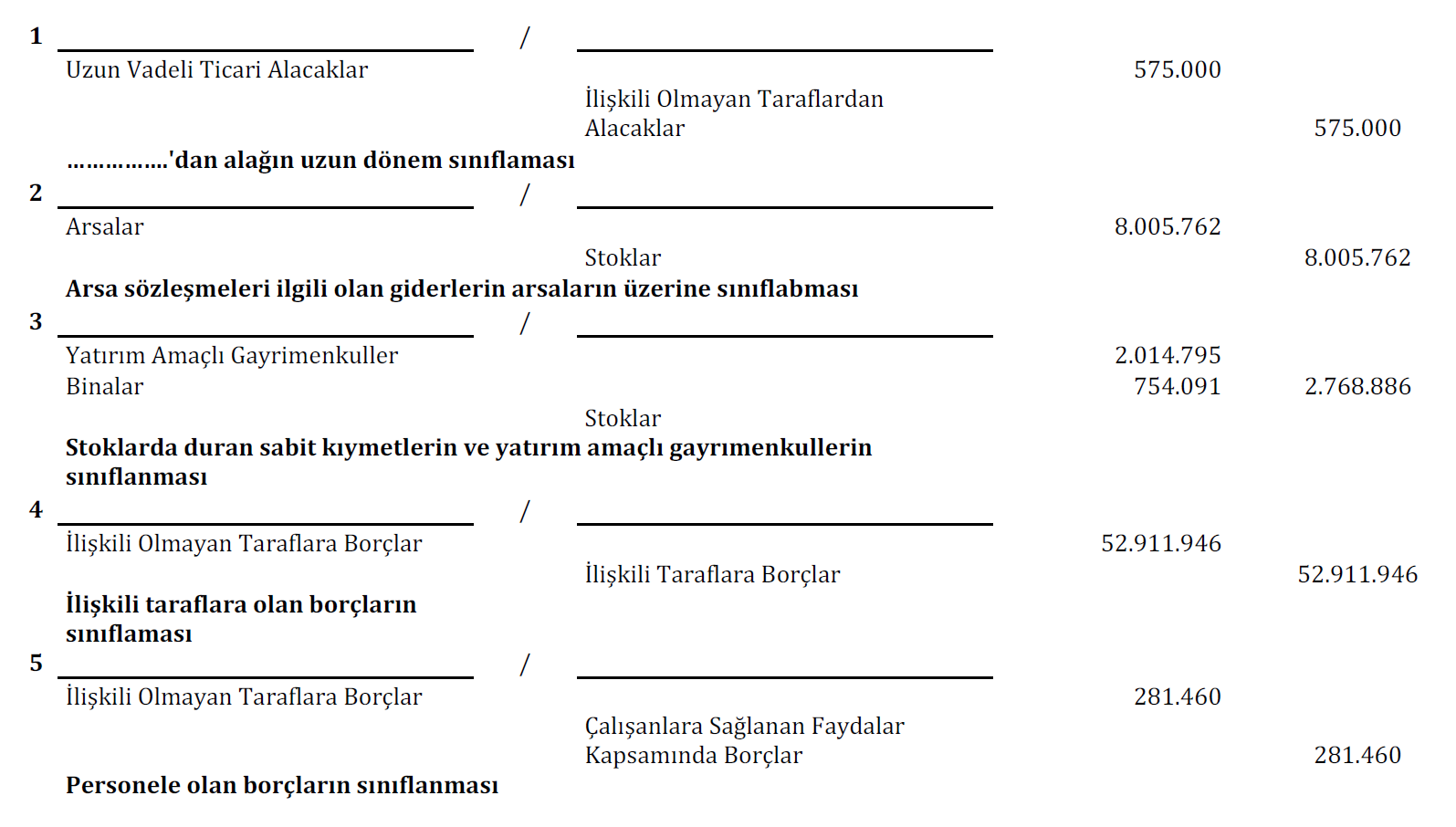

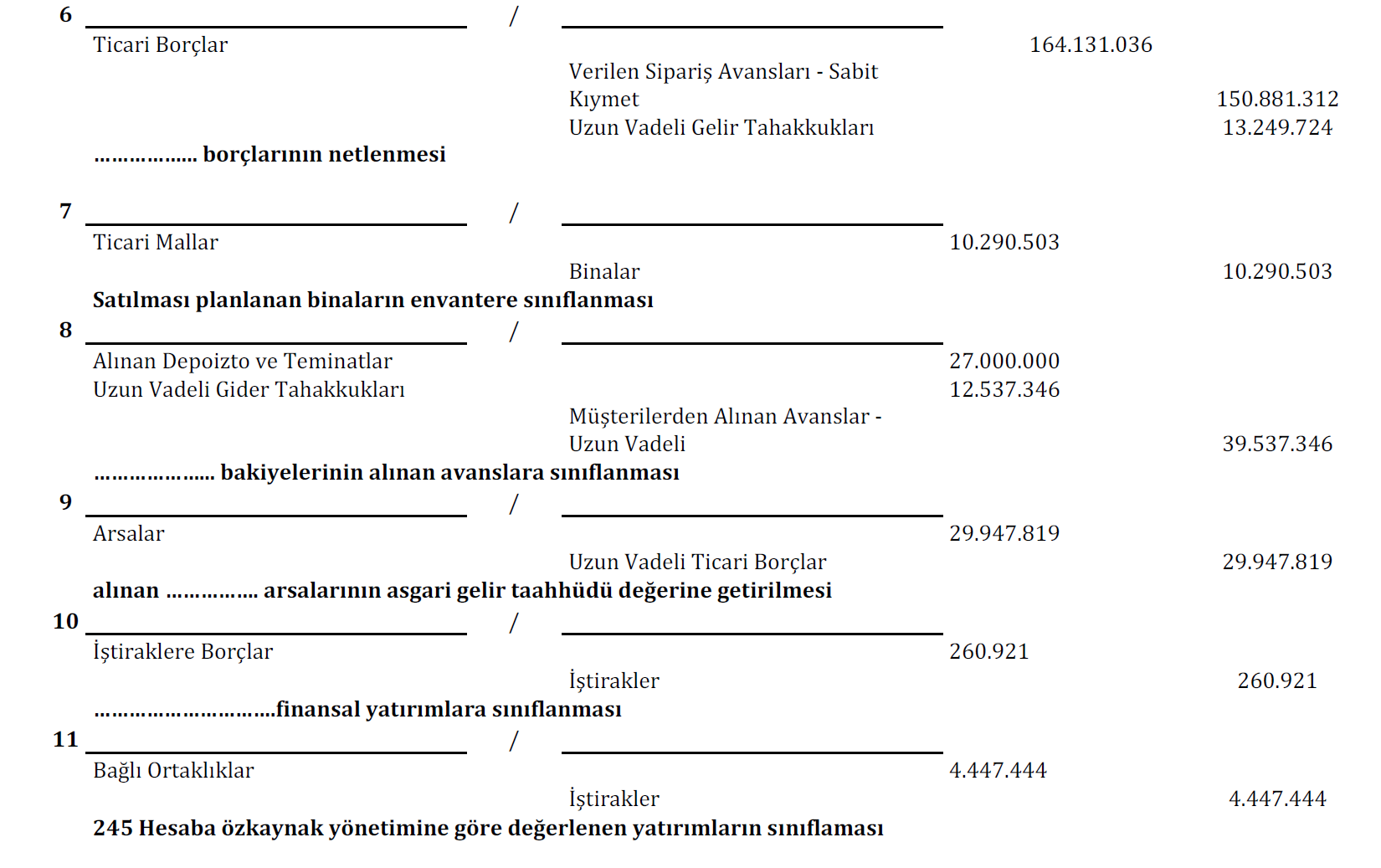

C) 31.12.2014 tarihinde verilen Sınıflandırma Kayıtları

DÖNEN VARLIKLAR Nakit ve Nakit Benzerleri | VUK 145.944.617,93 | UFRS 146.096.939,93 |

İlişkili Olmayan Taraflardan Ticari Alacaklar | 5.173.619,79 | 2.972.191,51 |

İlişkili Olmayan Taraflardan Ticari Alacaklar Reeskontu(-) | 0,00 | -22.569,46 |

İlişkili Taraflardan Ticari Alacaklar | 12.458.505,02 | 14.728.421,13 |

İlişkili Taraflardan Ticari Alacaklar Reeskontu (-) | 0,00 | -13.876,55 |

İlişkili Olmayan Taraflardan Diğer Alacaklar | 144.591,79 | 144.591,79 |

Stoklar | 16.367.661,38 | 26.001.844,32 |

Peşin Ödenmiş Giderler | 483.616,32 | 483.616,32 |

Diğer Dönen Varlıklar | 9.179.033,96 | 8.885.646,06 |

Peşin Ödenmiş Vergiler | 0,00 | 141.065,90 |

Ertelenmiş Vergi Varlıkları | 0,00 | 1.416.790,52 |

Dönen Varlıklar Toplamı | 189.751.646,19 | 200.834.661,47 |

DURAN VARLIKLAR İlişkili Olmayan Taraflardan Ticari Alacaklar |

0,00 |

575.000,00 |

İlişkili Olmayan Taraflardan Ticari Alacaklar Reeskontu(-) | 0,00 | -67.897,75 |

Finansal Yatırımlar | 6.344.319,33 | 6.799.528,38 |

Maddi Duran Varlıklar (Net) | 802.152.006,06 | 653.296.421,87 |

Maddi Olmayan Duran Varlıklar (Net) | 57.936,56 | 68.559,56 |

Diğer Duran Varlıklar | 13.256.371,50 | 6.647,85 |

Duran Varlıklar Toplamı | 821.810.633,45 | 660.678.259,91 |

TOPLAM VARLIKLAR | 1.011.562.279,64 | 861.512.921,37 |

KISA VADELİ YÜKÜMLÜLÜKLER | VUK | UFRS |

Kısa Vadeli Borçlanmalar | 116.710.000,00 | 180.780.486,06 |

İlişkili Taraflara Ticari Borçlar | 268.724,52 | 52.919.750,01 |

İlişkili Olmayan Taraflara Diğer Borçlar | 54.651.394,72 | 1.457.988,54 |

Çalışanlara Sağlanan Faydalar Kapsamında Borçlar | 364.964,76 | 646.424,76 |

Ertelenmiş Gelirler | 364.330,39 | 364.330,39 |

Diğer Kısa Vadeli Yükümlülükler | 1.019.119,56 | 269.145,79 |

Kısa Vadeli Yükümlükler Toplamı | 173.378.533,95 | 236.438.125,55 |

UZUN VADELİ YÜKÜMLÜLÜKLER Uzun Vadeli Borçlanmalar |

59.000.000,00 |

0,00 |

İlişkili Olmayan Taraflara Ticari Borçlar | 388.712.908,98 | 235.768.963,96 |

İlişkili Taraflara Ticari Borçlar | 0,00 | 2.233.985,55 |

Çalışanlara Sağlanan Faydalara İlişkin Uzun Vadeli Karşılıklar | 331.569,74 | 1.309.102,45 |

Ertelenmiş Gelirler | 195.682.818,46 | 235.220.164,87 |

Diğer Kısa Uzun Vadeli Yükümlülükler | 39.537.346,41 | 0,00 |

Uzun Vadeli Yükümlükler | 683.264.643,59 | 474.532.216,83 |

ÖZ KAYNAKLAR Ödenmiş Sermaye |

65.000.000,00 |

65.000.000,00 |

Sermaye Düzeltme Farkları | 543.329,06 | 543.329,06 |

Kardan Ayrılmış Kısıtlanmış Yedekler | 4.468.750,64 | 4.468.750,64 |

Özel Fonlar | 9.314.252,27 | 9.314.252,27 |

Geçmiş Yıl Karları | 72.006.820,91 | 72.006.820,91 |

Net Dönem Karı | 3.585.949,22 | -790.573,90 |

Öz Kaynaklar Toplamı | 154.919.102,10 | 150.542.578,98 |

TOPLAM KAYNAKLAR | 1.011.562.279,64 | 861.512.921,37 |

Kar - Zarar ve Kapsamlı Gelir Tablosu | VUK | UFRS |

Hasılat | 14.416.687,79 | 16.525.269,68 |

Satışların Maliyeti (-) | -22.821.367,28 | -24.118.580,47 |

Brüt Kar | -8.404.679,49 | -7.593.310,79 |

Pazarlama Satış Dağıtım Giderleri (-) | -1.073.611,34 | -1.093.723,64 |

Genel Yönetim Giderleri (-) | -10.082.316,41 | -10.608.262,70 |

Esas Faaliyetlerden Diğer Gelirler | 10.952.785,23 | 22.021.900,07 |

Esas Faaliyetlerden Diğer Giderler | -1.211.722,75 | -3.123,30 |

Faaliyet Karı | -9.819.544,76 | 2.723.479,65 |

Yatırım Faaliyetlerinden Gelirler | 517.832,55 | 265.617,02 |

Diğer Faaliyetlerden Giderler | -1.044.210,04 | -791.994,51 |

Finansman Gelirleri | 36.756.585,28 | 8.544.131,98 |

Finansman Giderleri (-) | -22.824.713,81 | -12.948.598,56 |

Sürdürülen Faaliyetlerden Vergi Öncesi Karı |

3.585.949,22 |

-2.207.364,42 |

Ertelenmiş Vergi Geliri | 0,00 | 1.416.790,52 |

Dönem Kar Zararı (-) | 3.585.949,22 | -790.573,90 |

Uygulamamız sonucunda, uygulamaya örnek aldığımız ABC Planlama İnşaat Proje Yönetimi ve Ticaret A.Ş'nin VUK finansal tablolardan UFRS finansal tablolara geçiş sonucunda Şirket'in;

- Dönen Varlıkları 189.751.646,19 TL'sından 200.834.661,47 TL'sına yükselmiş;

- Duran Varlıkları 821.810.633,45 TL'sından 660.678.259,91 TL'sına azalmış;

- Kısa Vadeli Yükümlükleri 173.378.533,95 TL'sından 236.438.125,55 TL'sına azalmış;

- Uzun Vadeli Yükümlülükleri 683.264.643,59 TL'sından 474.532.216,83 TL'sına azalmış;

- Özkaynakları 154.919.102,10 TL'sından 150.542.578,98 TL'sına azalmış

- Aktif ve Pasif Toplamı 1.011.562.279,64 TL'sından 861.512.921,37 TL'sına azalmış; ve son olarakta;

- Dönem net kar ve zararı VUK bilançosunda 3.585.949,22 TL kar, 790.573,90 TL zarara dönüşmüştür.

4. Sonuç ve Değerlendirme

Türkiye’de VUK’na göre düzenlenmiş finansal tablolardan UFRS’ye göre düzenlenmiş finansal tablolara geçiş işlemleri genellikle açıklanmamakta ve ilgili finansal tabloların verilmesi ile yetinilmektedir. Bu da söz konusu dönüşüm sürecinin tam ve doğru kavranamamasına ve sürecin yapısının anlaşılamamasına neden olabilmektedir. Bu çalışma ile söz konusu süreç detaylıca incelenmeye ve ilgili kayıtların verilmesi yolu ile açıklanmaya çalışılmıştır. Genel de denetçilerin çalışma kağıtlarında v.b. dokümanlarda kalan bu dönüşüm süreci işlemleri böylece gerçek bir uygulama üzerinden gösterilmeye çalışılmıştır. Bundan dolayı UFRS finansal tabloları ve dipnotları okuyan ve yorumlayan bir üçüncü taraf (küçük yatırımcı, kreditör, dış yatırımcı vb...) VUK göre hazırlanmış finansal tabloları ve bunların dipnotlarını göremediği için, karlı finansal tablolardan zararlı finansal tablolara veya tam tersi zararlı finansal tablolardan karlı finansa tablolara geçip geçmediğini bilememektedir.

Özellikle VUK finansal tabloları ile UFRS finansal tabloları arasındaki farklar dikkati çeker niteliktedir. Söz konusu bu farkların özellikle finansal oranlar üzerinde yaratacağı değişim etkisi ile bazı oranların ciddi şekilde farklılaşabileceği ve yorum farklılıklarına neden olabileceği açık bir şekilde görülmektedir. Bilindiği gibi finansal oranların sadece finansal yapının analizi ve geleceğe ilişkin işletme hedeflerinin projeksiyonlanması açısından değil ayrıca işletmelerin kamu ile ilişkileri açısından da önemli bir yere sahiptir. Örneğin; kamu kurumlarına olan borçlara ilişkin tecil veya taksitlendirme isteğinde bulunabilmek için işletmenin “Likidite Oranı”na, kamu ihalelerine katılmak ve ihale kazanabilmek için “Cari Oran” ve “Özkaynak Oranı”na bakılmaktadır. Bu bağlamda söz konusu oranların VUK esaslarına göre farklı sonuç, UFRS esaslarına göre farklı sonuç vermesi bir değerlendirme ve açıklama sorununu da beraberinde getirecektir.

Tüm bu bilgilerin ışığında V.U.K.’dan UFRS’ye dönüşümün kavranmasının önemli olduğu işlemin nasıl gerçekleştiğinin anlaşılmasının gerektiği inancındayız. Bu amaçla bu çalışmanın yararlanıcılara katkı sağlayacağını düşünüyoruz.